2021年1月29日に行われた、日立建機株式会社 2021年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:日立建機株式会社 執行役 営業本部長 先崎正文 氏

日立建機株式会社 執行役 財務本部長 兼CFO 塩嶋慶一郎 氏

2021年3月期第3四半期 決算説明会

先崎正文氏:みなさん、こんにちは。先崎でございます。本日はお忙しい中、弊社の決算説明会にご参加いただき、ありがとうございます。それでは、地域別市場環境と見通しについてご説明いたします。

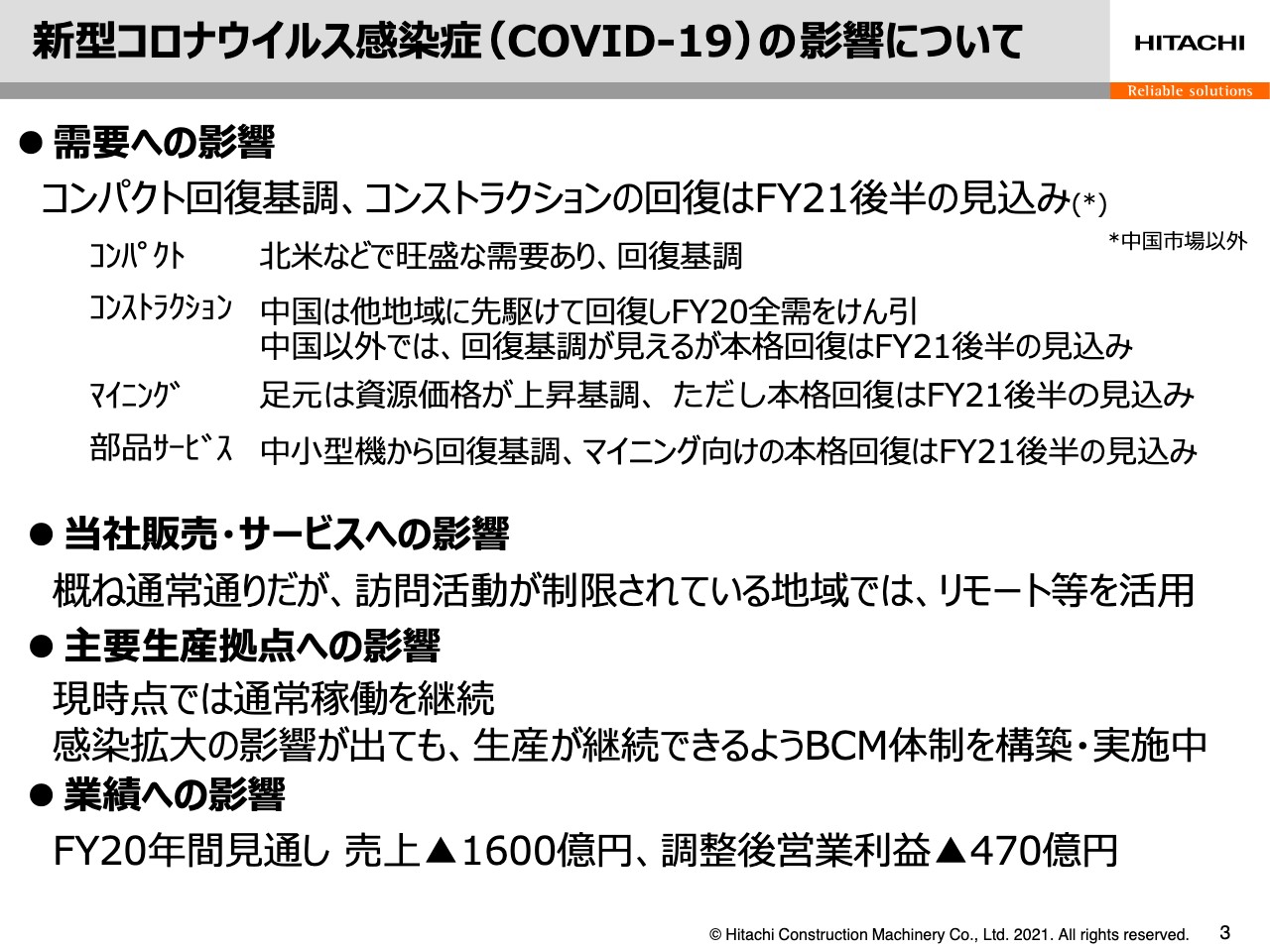

新型コロナウイルス感染症(COVID-19)の影響について

3ページ目をご覧ください。はじめに、新型コロナが当社に与える影響についてご説明いたします。需要への影響については、コンパクト製品は足元、特に北米などで回復基調でございます。

コンストラクションにおいては、中国市場以外でも国によっては回復が見えるものの、コロナ再拡大などの不透明感を考慮し、本格回復は21年度後半と見込んでおります。

マイニイグについても、資源価格が上昇基調にあるものの、本格回復は今後21年度の後半。部品サービスも中小型から回復基調となっておりますが、こちらも21年度後半の本格回復を見込んでおります。

需要回復が徐々に見えておりますが、小さな機械から回復しながら今後大型機への本格需要回復へとつながっていくものと想定しております。当社の販売サービス、生産の拠点は、概ね通常どおりの稼働でございます。

最後に、2020年度の業績影響においては、年度当初に申し上げましたとおり、コロナの影響を加味する前の、昨年2月に策定した予算と比較し、売上で1,600億円、調整後営業利益で470億円程度の影響として織り込んでおります。

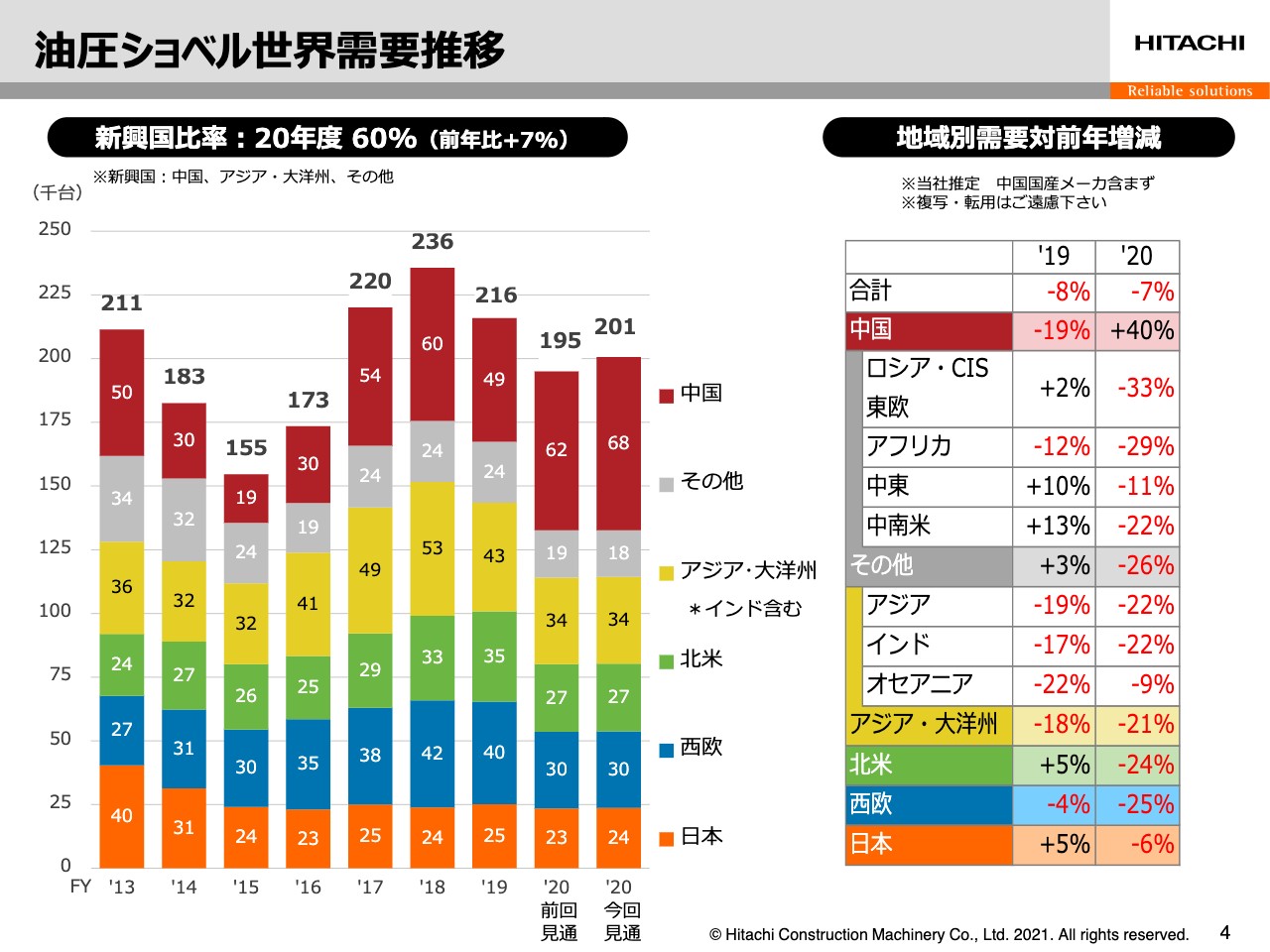

油圧ショベル世界需要推移

次に4ページ目、油圧ショベルの世界需要見通しについてご説明申し上げます。2020年度の需要見通しは、前回見通し19万5,000台に対して、6,000台増の20万1,000台。対前年7パーセント減と変更いたしました。

各地における需要見通しはご覧のとおりです。中国においては、10月から12月の需要実績が大きく上振れしたことに加え、春節需要を含め増加基調も強まっていることにより、前回比6,000台増の6万8,000台へ上方修正いたしました。一方、その他の地域では強弱が混在する状況のため、前回見通しを大きく変更しておりません。

足元では、中国以外でも国によっては需要回復の兆しが見えてきておりますが、新型コロナの再拡大やワクチン接種時期の不透明感は依然として高く、それに伴う各国経済活動、停滞懸念をネガティブサイドとして想定しております。引き続き今後の市場環境、需要動向を注視するとともに、販売のみでなく生産および供給においても柔軟に対応できるよう取り組んでまいります。

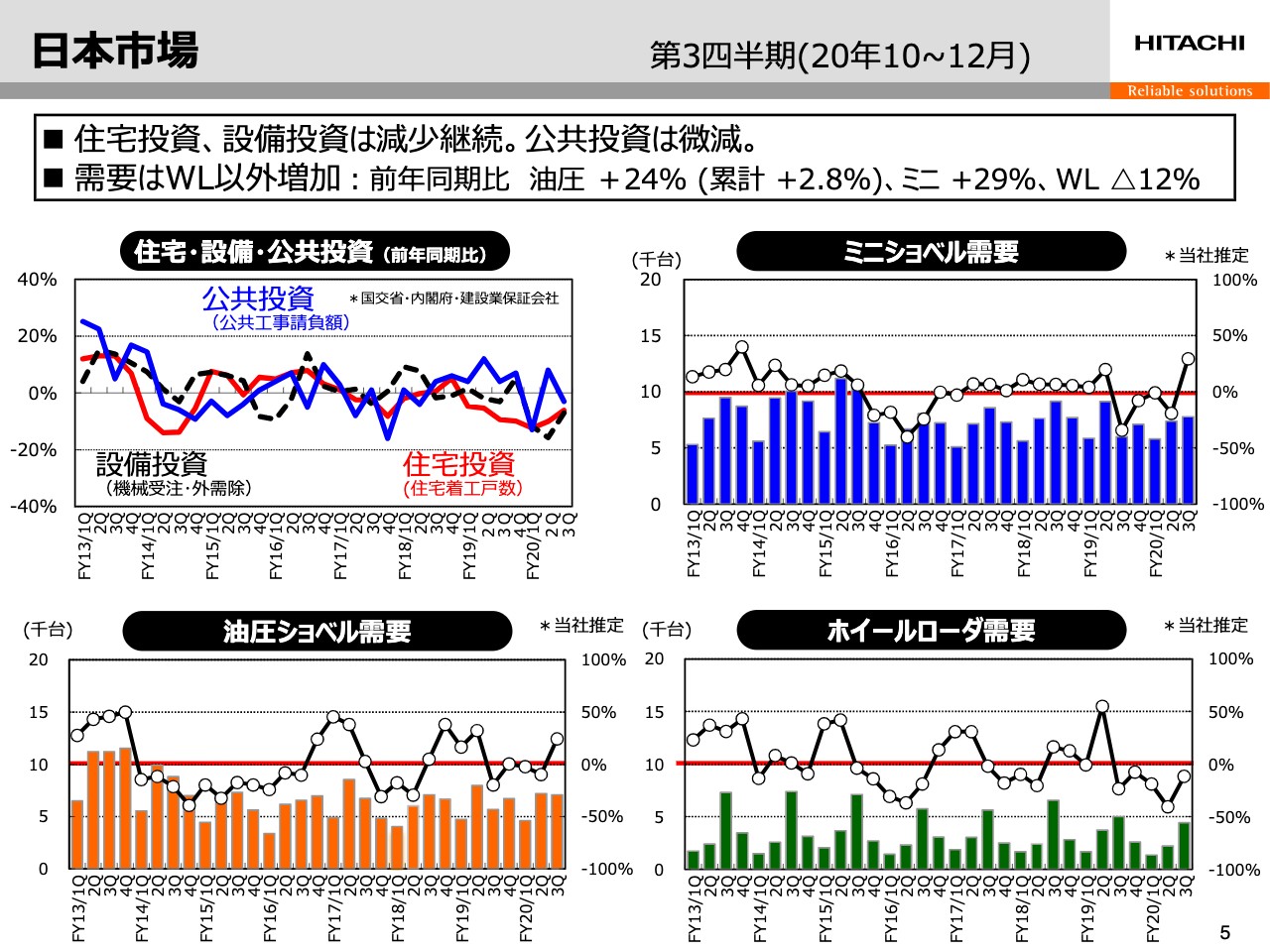

日本市場

次に、各地域における台数の実績をご説明申し上げます。5ページは日本市場です。左上、第3四半期の住宅および設備投資は、依然前年同期比で減少しておりますが、前期よりは改善し、公共投資はマイナス3パーセントでございました。需要においては左下、油圧ショベルは2019年度の第3四半期に台風19号の影響による需要減があった反動で前年同期比24パーセントの大幅増となりました。

右上のミニショベルは、前年同期比29パーセントの大幅増。こちらも昨年において消費税駆け込み需要が関係する反動と考えております。右下のホイールローダは12パーセント減となりました。

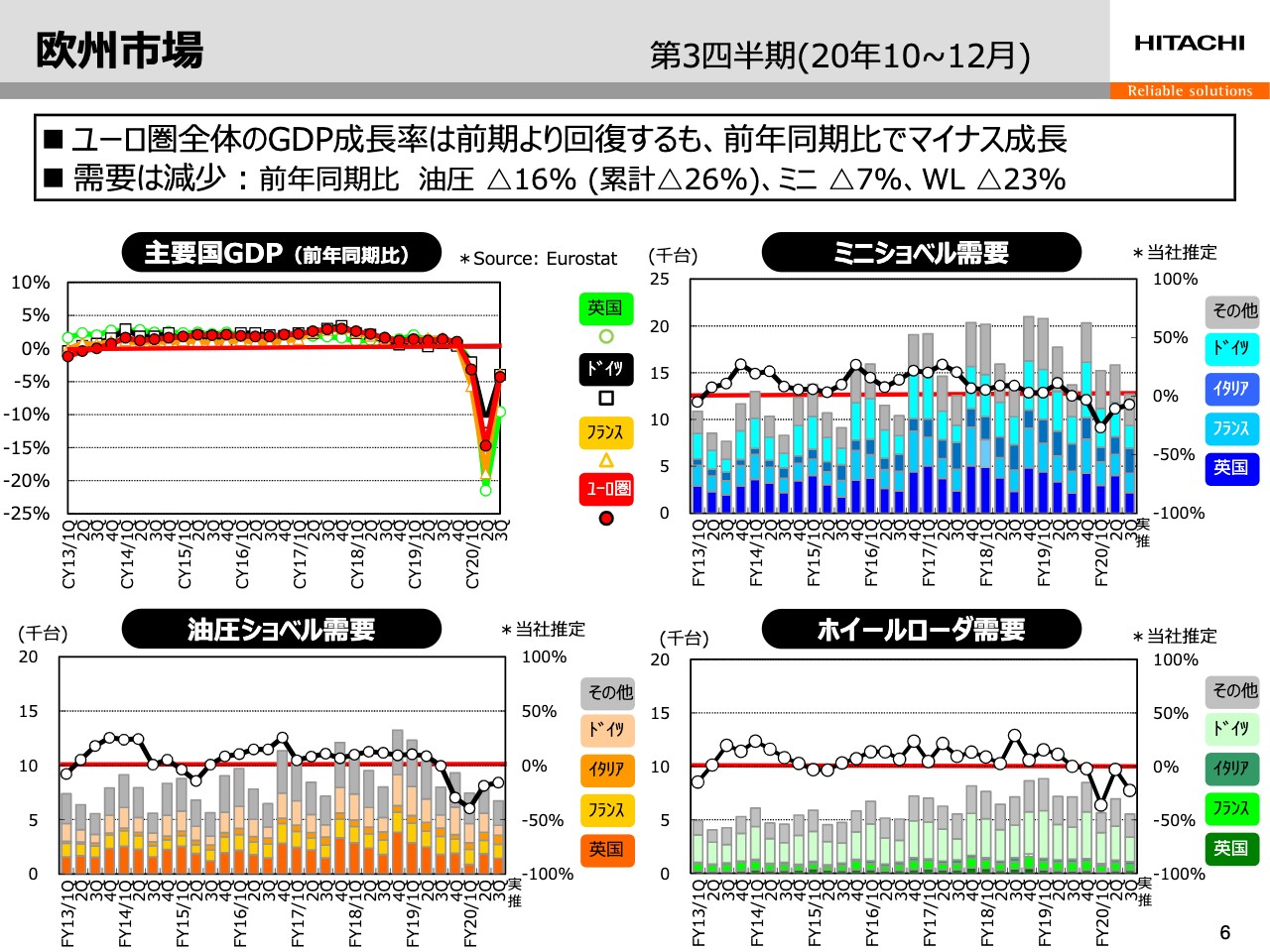

欧州市場

続いて6ページ、欧州市場です。2020年7月から9月期のユーロ圏のGDP成長率は、前年同期比でまだマイナス成長でございますが、各国において前期よりは回復いたしました。2020年度第3四半期の需要においては、油圧ショベル・ミニショベル・ホイールローダの3製品ともに、引き続き前年割れの結果となっておりますが、油圧ショベル・ミニショベルの減少幅は回復傾向にあります。

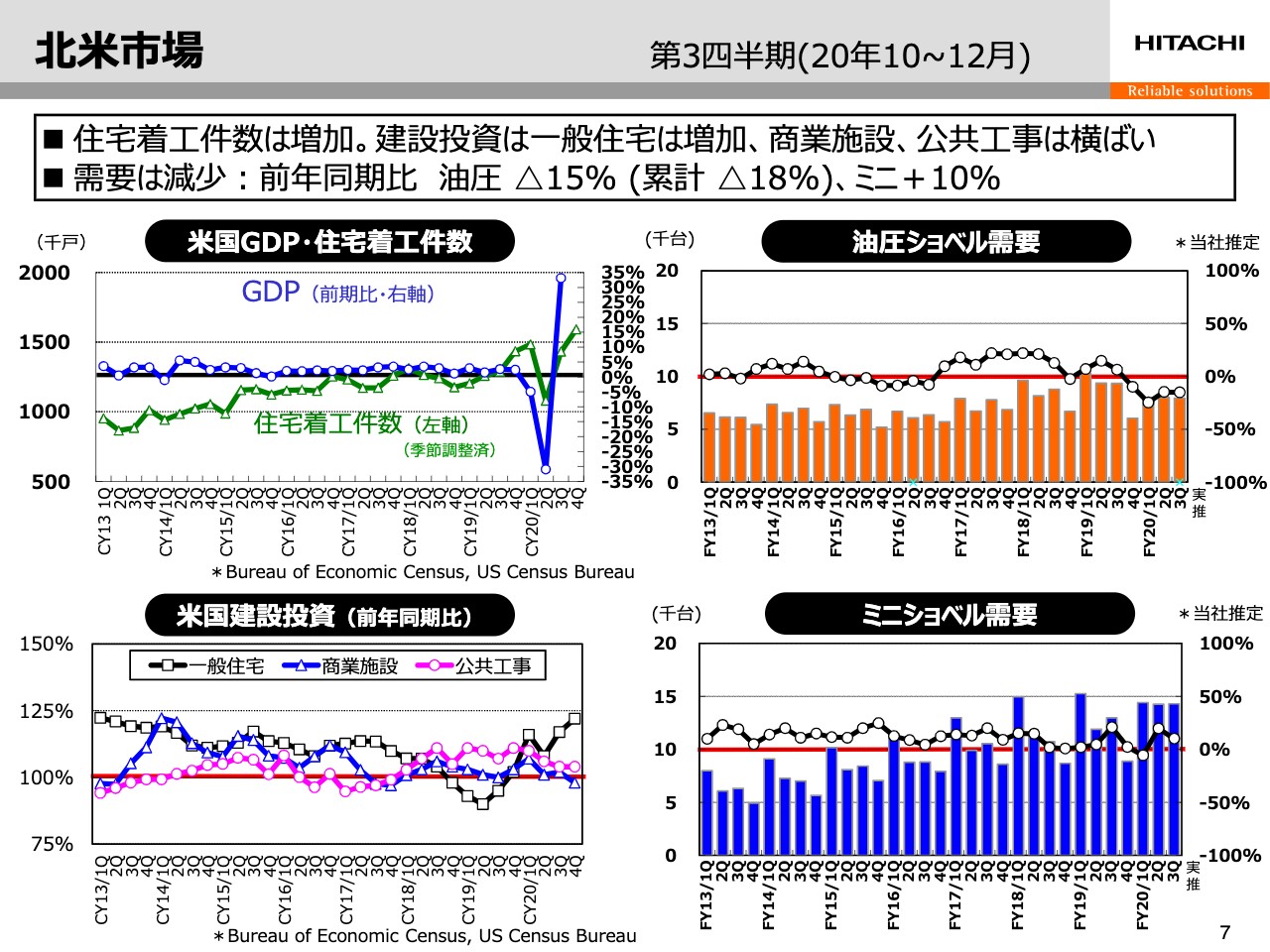

北米市場

続いて7ページ、北米市場です。左上のグラフ、住宅着工件数は、前年同期比で引き続き増加し、GDPは前期比で大幅に回復しております。左下の建設投資は、一般住宅が前年同期比で引き続き増加。商業施設と公共工事はほぼ横ばいの推移です。

右上の第3四半期の油圧ショベルの需要は前年同期比15パーセントの減少で、まだ前年レベルには戻っておりません。一方、右下、ミニショベルは堅調な状況が続き、10パーセントの増加、高い需要水準で推移しております。

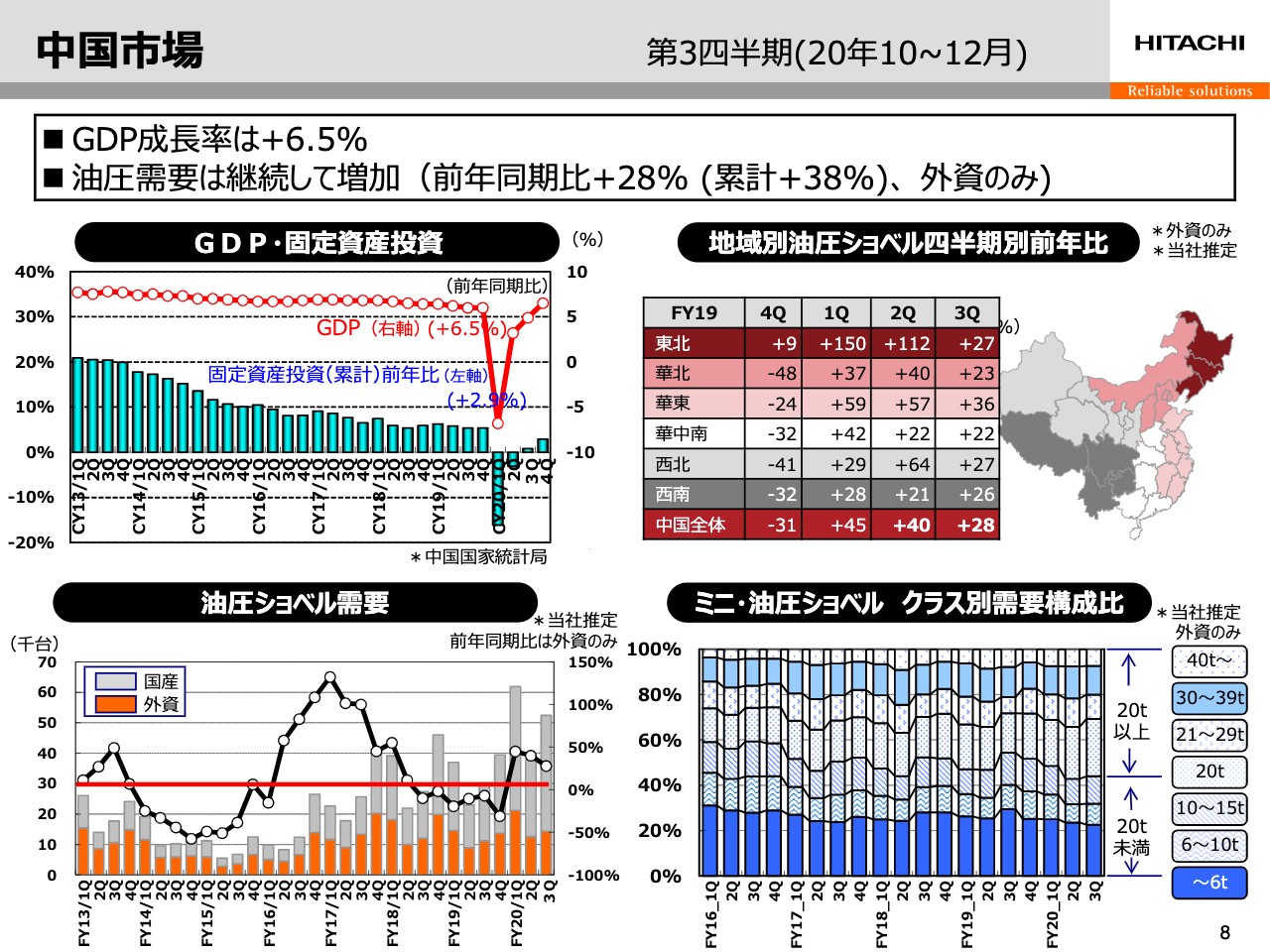

中国市場

次に8ページ、中国市場です。10月から12月のGDP成長率はプラス6.5パーセント。固定資産投資は前年同期比プラス2.9パーセントと、前期よりさらに回復いたしました。油圧ショベルの需要においては、第3四半期の国産機含めた全需要で前年同期比プラス73パーセント、高水準の需要が続いております。

内訳として、国産の需要は2倍、外資は28パーセントの増加となりました。また、右上の地域別では、全地域がプラスの伸び率となっております。クラス別需要構成比は資料の右下をご覧ください。

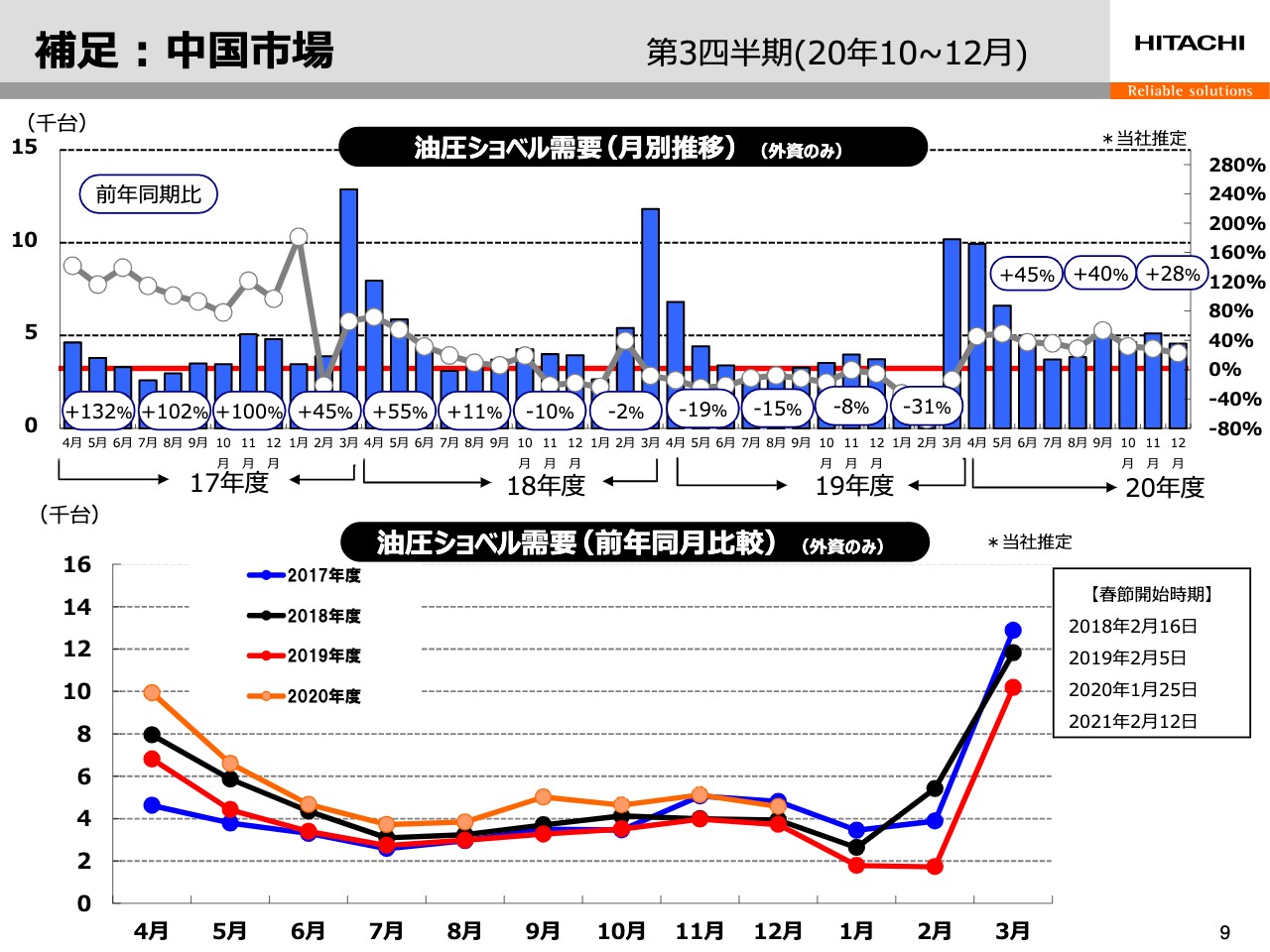

補足 : 中国市場

次に9ページ、中国市場の補足です。上側のグラフ、外資の月別油圧ショベルの需要推移において、2020年度第3四半期で前年同期比28パーセントの増加。昨年4月以降需要は高い水準であり、春節を迎える第4四半期もこの状況が継続するものと想定しております。

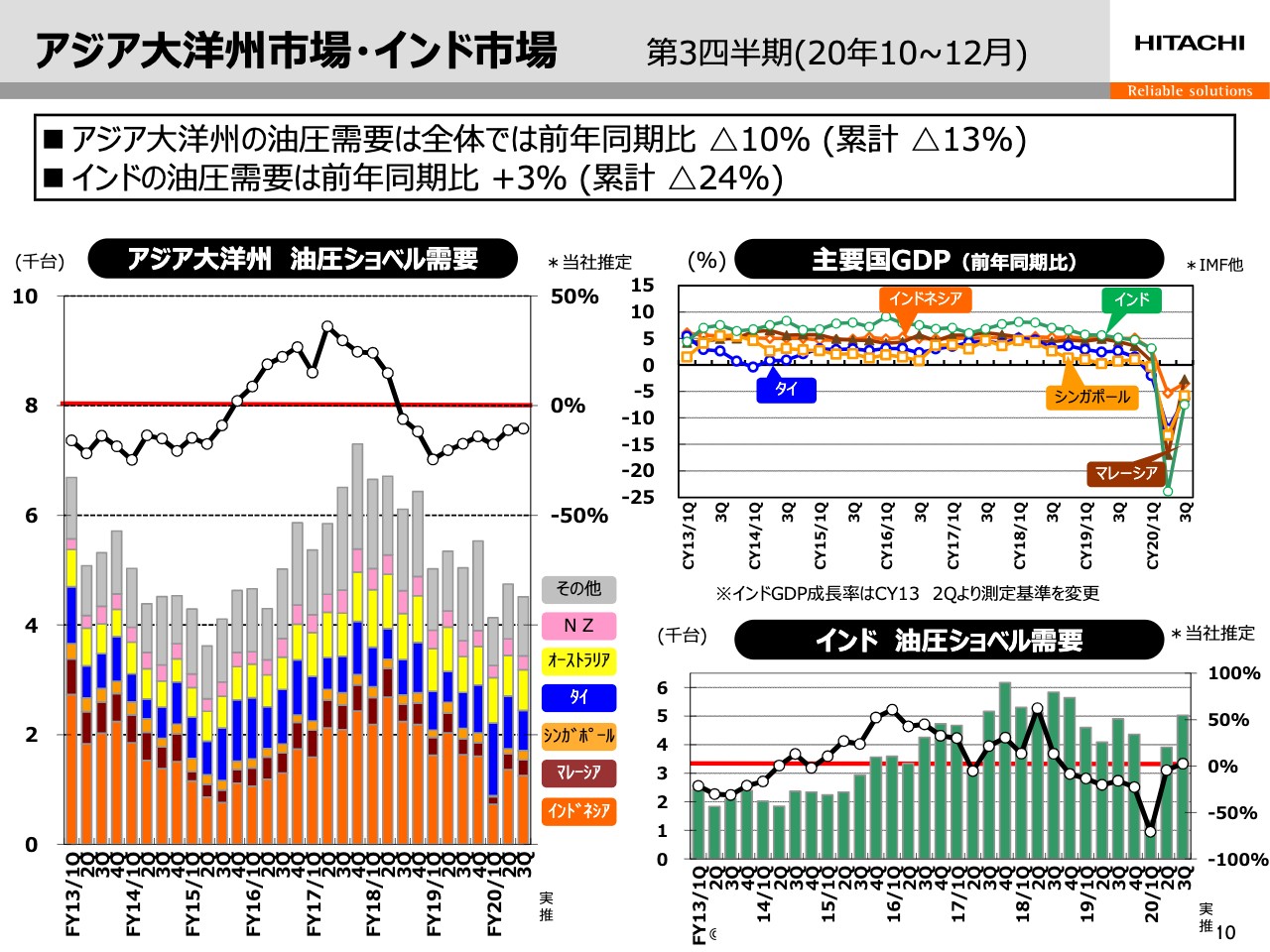

アジア大洋州市場・インド市場

次に10ページ、アジア大洋州・インド市場です。左側のグラフ、アジア大洋州の油圧ショベルの需要は、前年同期比10パーセントの減少となりました。10月から12月の需要が前年同期比で増加した国は、政府予算の関係で需要が堅調なタイに加え、オーストラリアでもプラスに転じております。

コモディティ価格は上昇傾向にあるため、インドネシアやマレーシアでも需要が徐々に回復していると見ておりますが、東南アジアにおいても新型コロナウイルス感染の再拡大など不透明な状況は変わらず、今後も国別の状況を捉えながら需要変動に対応してまいります。

右下のグラフ、インドの油圧ショベルの需要は、公共投資による景気対策により前期よりさらに回復し、前年同期比プラスに転じました。

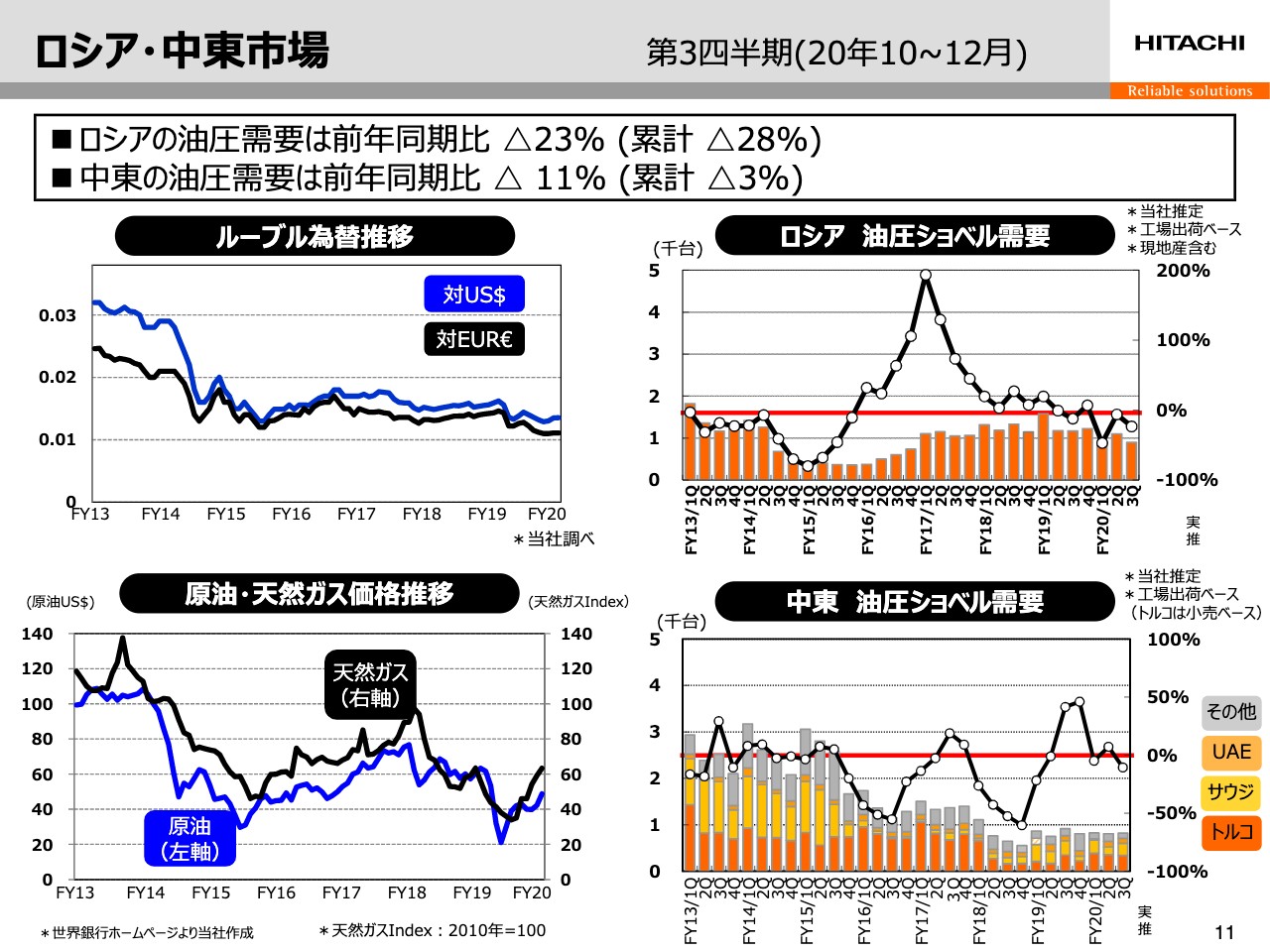

ロシア・中東市場

次は11ページ、ロシア・中東市場です。右上のグラフのロシアの油圧ショベルの需要は、財政面による各プロジェクトの遅延や原油価格の回復遅れで前年同期比約20パーセントの減少です。右下のグラフ、中東の油圧ショベルの需要は、依然低水準のまま前年同期で約10パーセント減少しております。

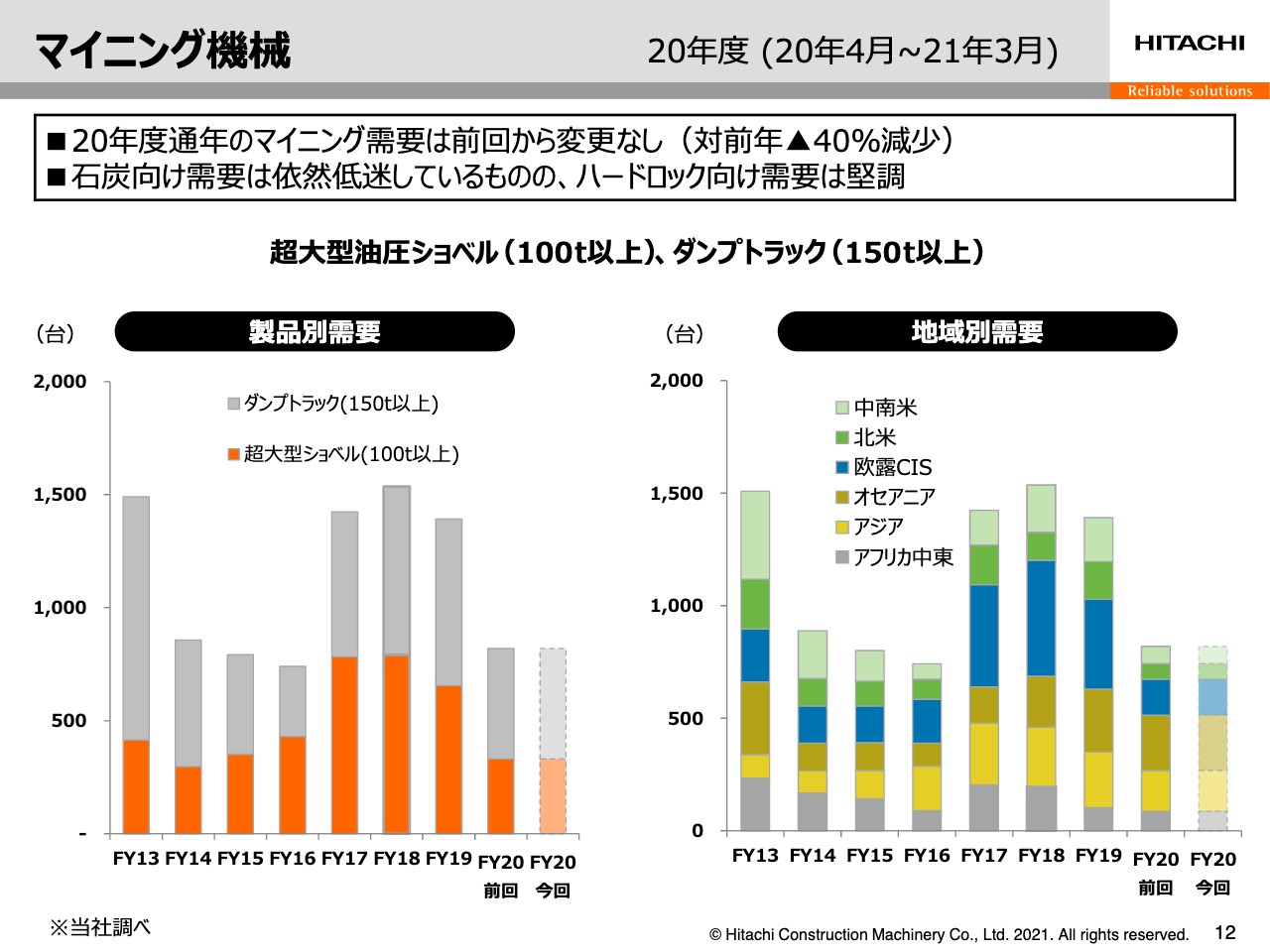

マイニング機械

続いて、マイニングについてご説明申し上げます。12ページをご覧ください。2020年度通期のマイニング需要は前回から据え置き、前年比40パーセントの減少と見通します。石炭向け需要は依然低迷しておりますが、高価格で取引されている鉄鉱石・銅・金鉱山などのハードロック向けとされる本体重量300トンを超えるショベル、150トンを超えるトラックの需要は、対前年で減少幅は小さく推移しております。

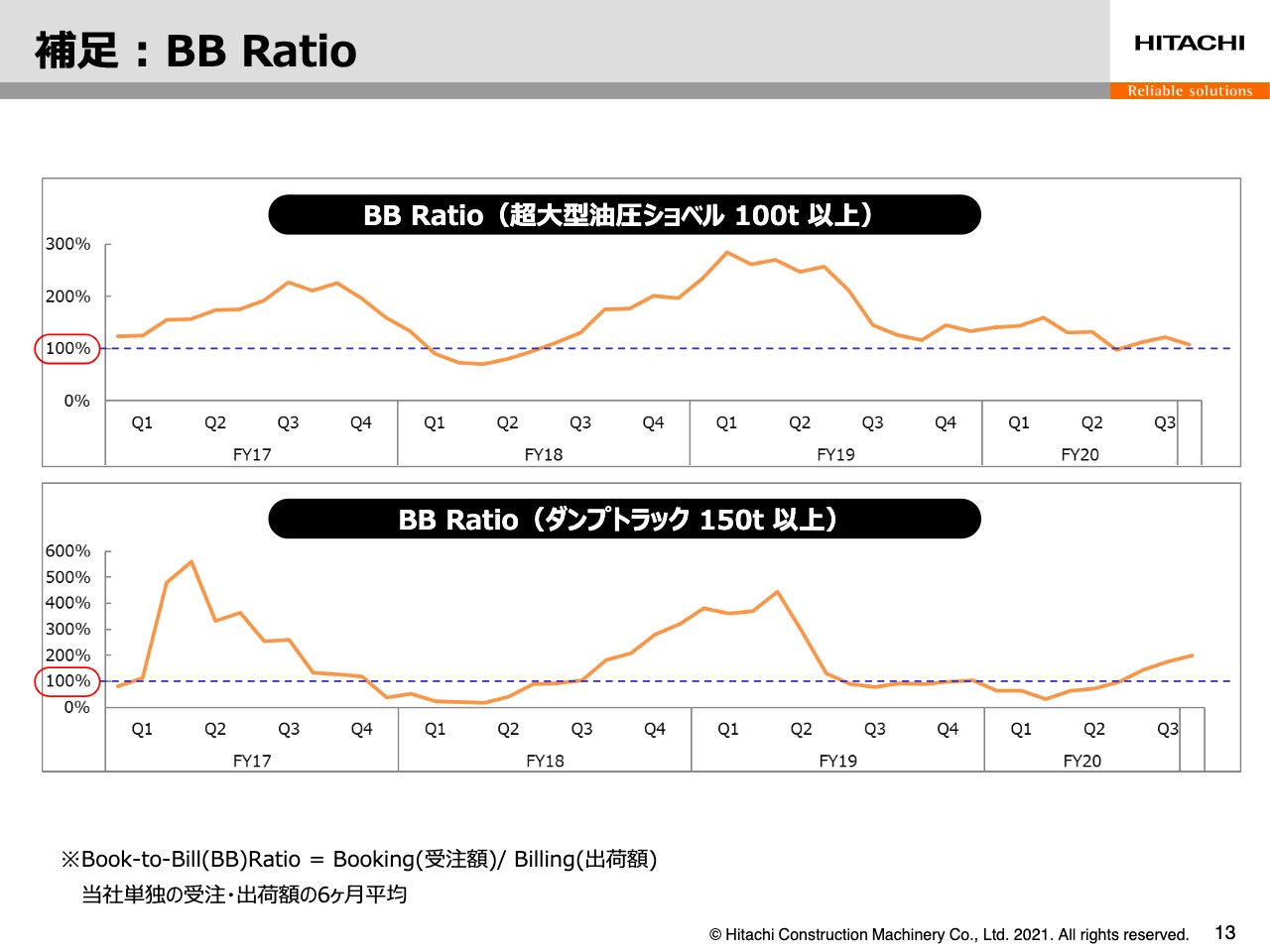

補足:BB Ratio

続いて13ページは、BB Ratioです。超大型ショベルは、中小石炭鉱山やコントラクター向けの100トンクラスで100パーセントを割り込むものの、ハードロック系顧客向け150トンを超えるクラスで100パーセント以上を確保してあり、グラフのように超大型ショベル全体でも100パーセント以上を維持しております。ダンプトラックにおいても、第3四半期でオーストラリア・南米での受注があり、100パーセント以上を維持しております。

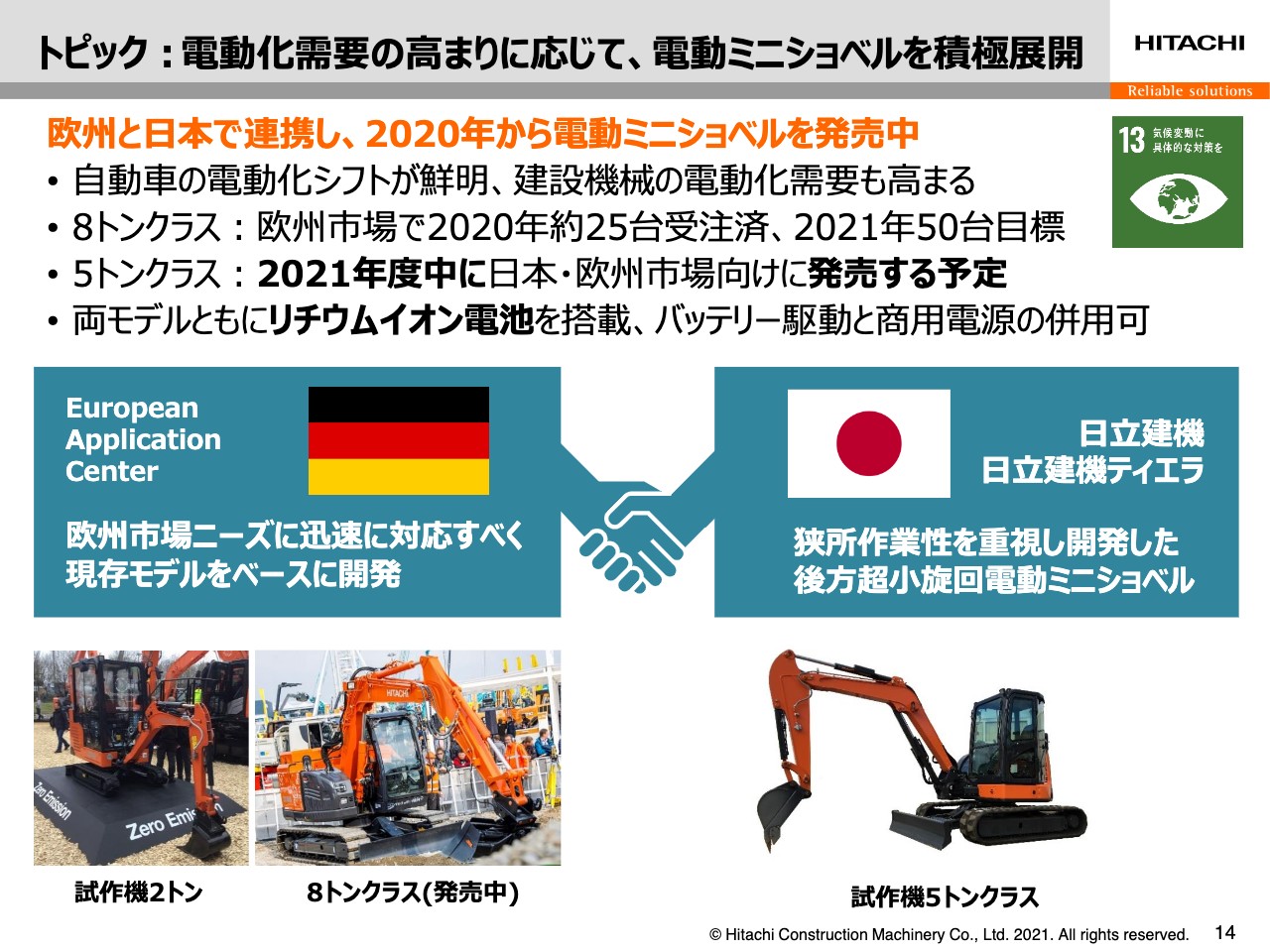

トピック:電動化需要の高まりに応じて、電動ミニショベルを積極展開

14ページ目からはトピックスとなります。近年、自動車の電動化シフトとともに建設機械の電動化需要も高まっております。日立建機グループでは、欧州のEAC社とミニショベルなどの開発製造販売を行う日立建機ティエラが連携し、車体重量2トン・5トン・8トンの電動ショベルを開発済みでございます。

電動化需要の高まりに応じて、2020年に欧州市場で8トンクラスの発売を開始し、約25台を受注いたしました。2021年は50台の受注目標を掲げております。また、5トンクラスでは、お客さまの現場でのユーザーテストにおいて良好な評価を得ており、2021年度中に日本・欧州市場向けに発売する予定でございます。両モデルともにリチウムイオン電池を搭載し、バッテリー駆動と商用電源の併用が可能な仕様となっております。

トピック:中国の新たな市場ニーズに対応し、体制を強化

次に15ページ、中国市場での取り組みをご紹介いたします。中国市場において個人事業主への拡販を目指し体制の強化を図っております。製品展開では個人事業主をメインターゲットにした土木専用機の製品ラインナップを拡充いたしました。3機種の稼働データやマーケティング活動により、今後の中国市場向けのモデルの仕様開発や販売戦略に活用してまいります。

また、販売サービス体制において、中国現地法人が昨年10月、新たに地域事務所を成都・北京・上海の3ヶ所に設置し、より近くで販売代理店をサポートしながらセミナーを開催するなど、販売サービス体制の強化を図っております。

さらに、レンタル事業と中古車事業を連携させて自社レンタル機を良質な中古車「PREMIUM USED」として販売していきます。

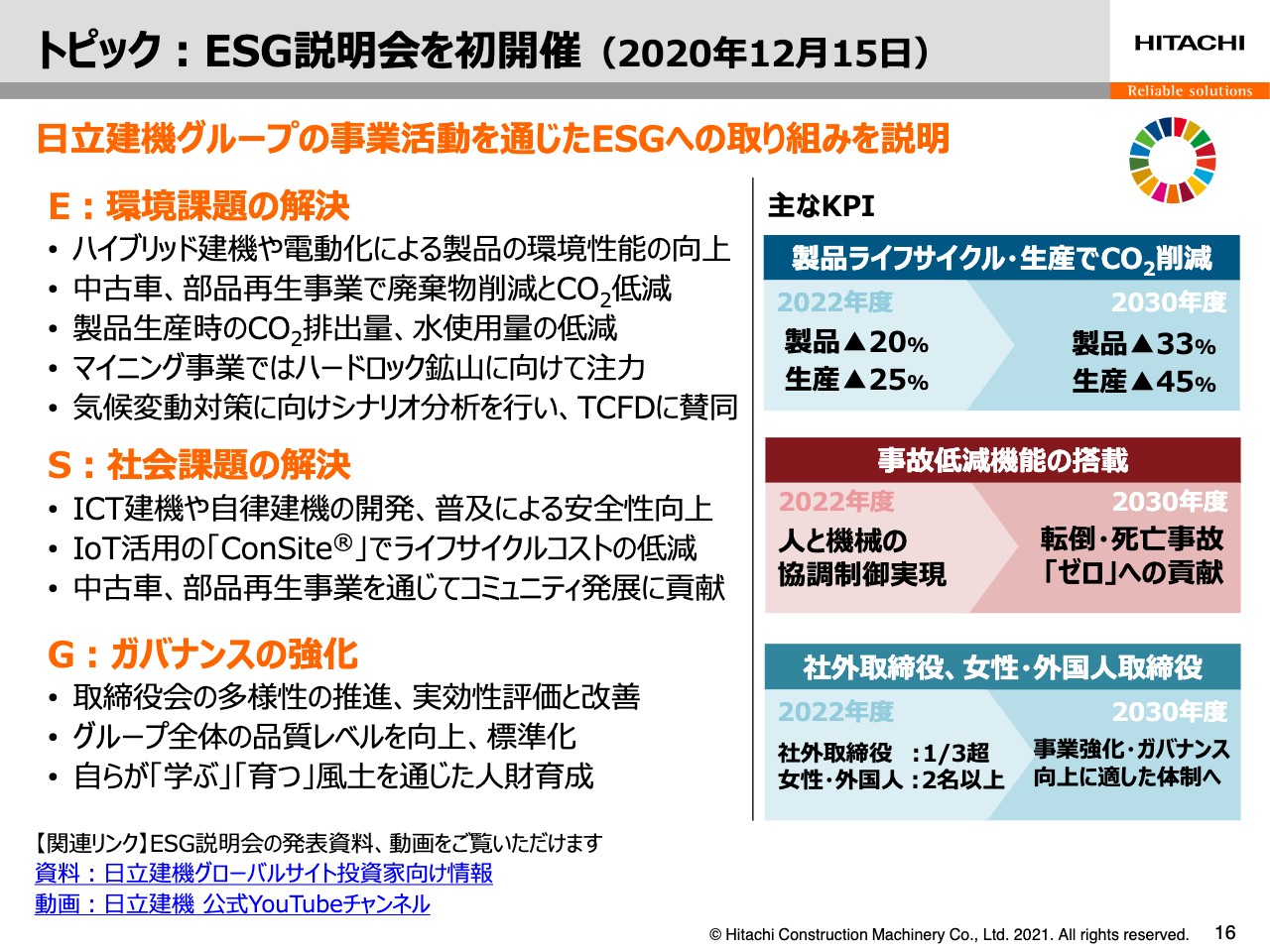

トピック:ESG説明会を初開催(2020年12月15日)

最後に、16ページです。昨年12月15日、メディアおよびアナリスト、機関投資家さまを対象にESG説明会を初めて開催し、事業活動を通じたESGの取り組みをご紹介いたしました。

ご参加いただいたアナリストやメディアさまからは「積極的に環境課題・社会課題の解決に取り組んでいる」「トップが主導し、全社で堅実に取り組んでいることを確認できた」などの高評価をいただけました。

引き続き、「豊かな大地、豊かな街を未来へ」というSDGsの趣旨に沿った企業ビジョンを掲げ、事業活動をとおして環境課題や社会課題の解決、ガバナンス強化を進めてまいります。

本説明会の発表資料と説明会動画は、掲示されているようなURLからご覧いただけますのでぜひご参照ください。以上で説明を終わります。ありがとうございました。

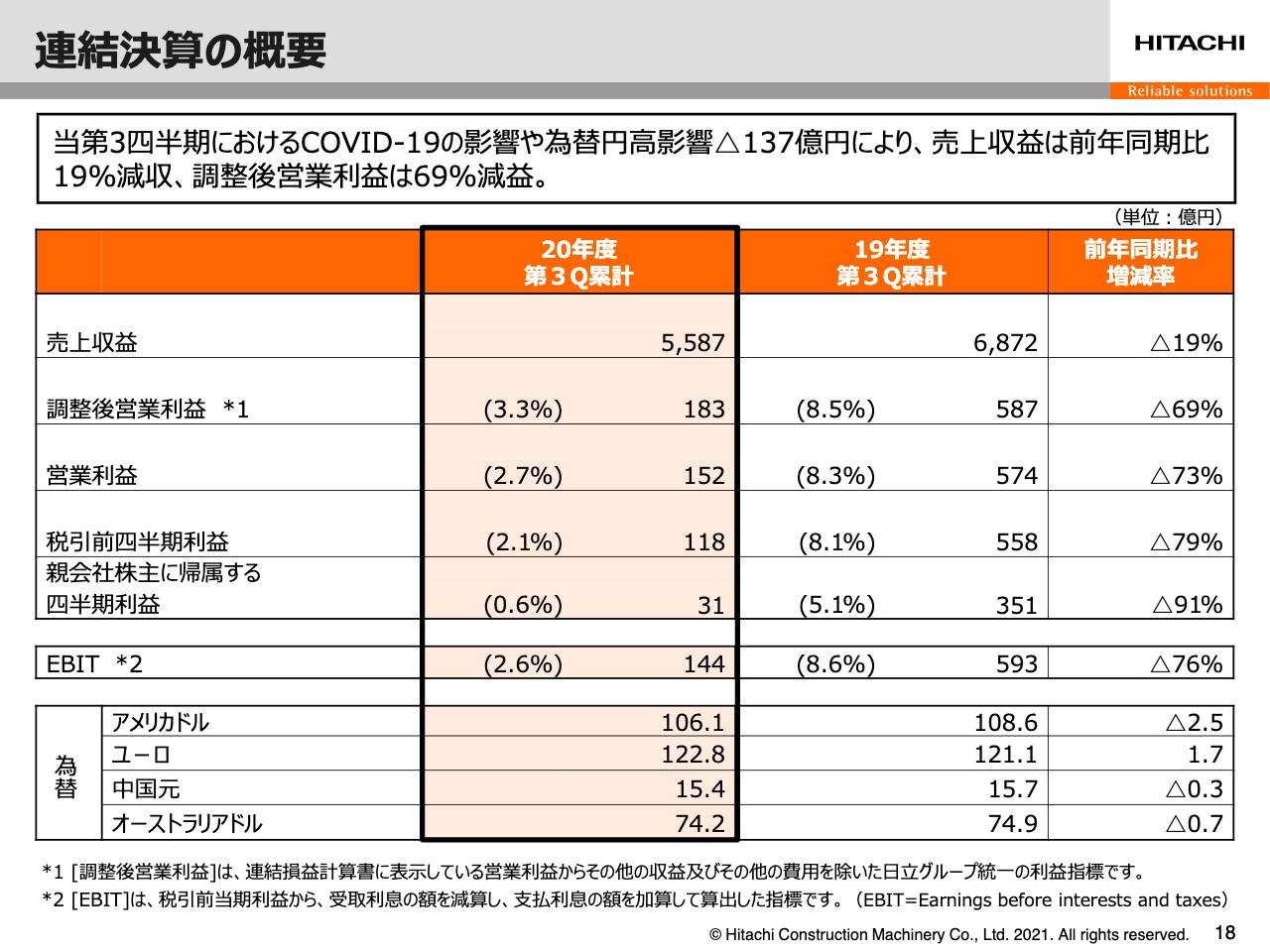

連結決算の概要

塩嶋慶一郎氏:続きまして、執行役の塩嶋でございます。どうぞよろしくお願い申し上げます。それでは、私から20年度第3四半期累計期間の決算ならびに20年度業績予想の概要をご説明申し上げます。

まず18ページ、連結決算の概要をご覧ください。20年度第3四半期累計期間の売上収益は、新型コロナ、為替円高の影響が大きく、前年同期比19パーセント減の5,587億円。調整後営業利益は、前年同期比69パーセント減の183億円で、利益率3.3パーセント。営業利益は、152億円で利益率2.7パーセントでありました。親会社株主帰属の当期利益は、前年同期比91パーセント減の31億円でありました。また、同累計期間の為替レートは、対前年同期比で米ドルが2.5円の円高、ユーロは1.7円の円安、元は0.3円、オーストラリアドルは0.7円の円高でした。

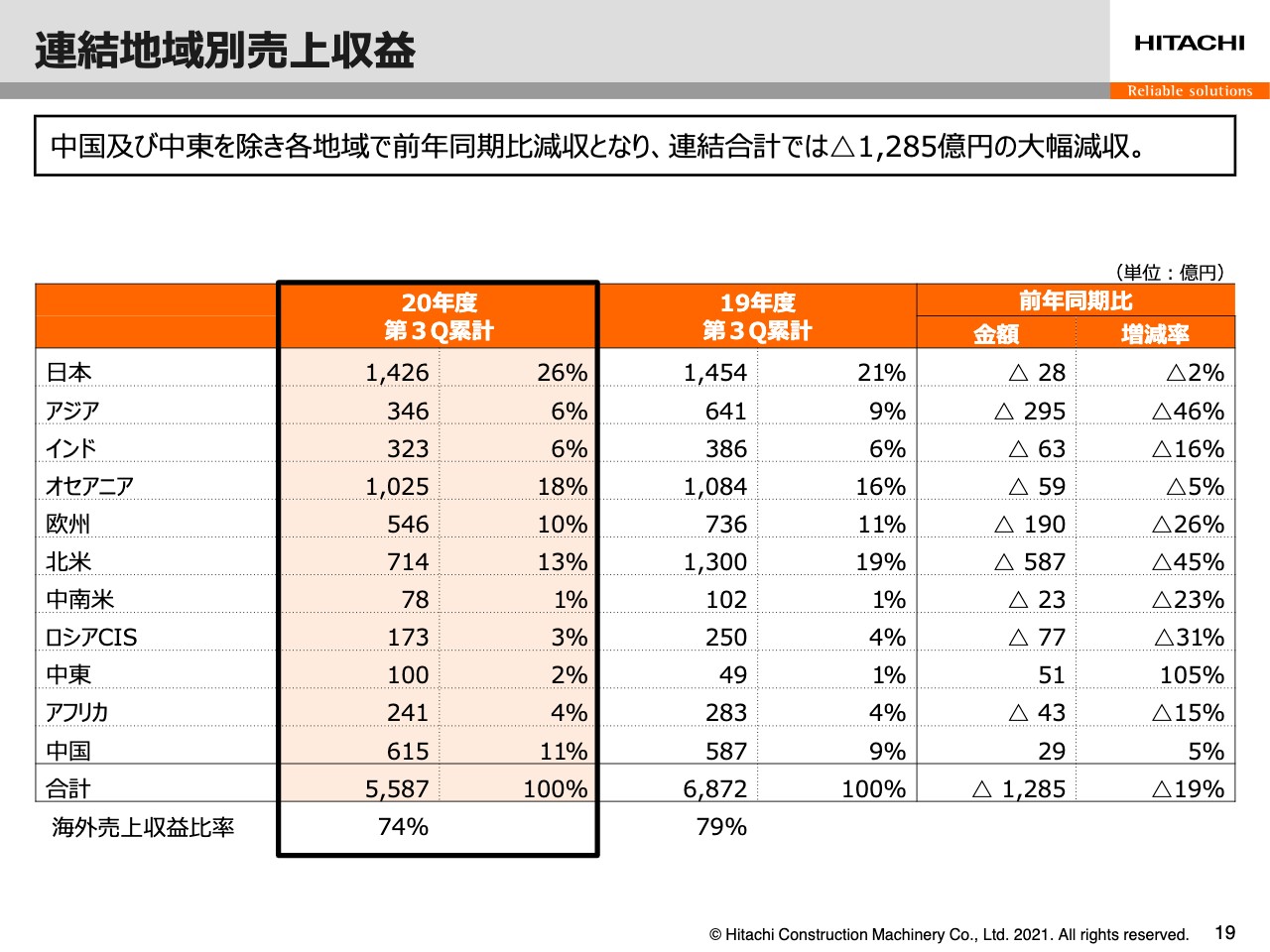

連結地域別売上収益

次に19ページ、連結地域別売上収益をご覧ください。当四半期累計期間の売上収益は新型コロナの影響が大きく、前年同期比マイナス1,285億円の減収となりました。なお、その内数として、為替円高の影響をマイナス137億円と分析しております。

地域別でも中国および中東を除き、すべての地域で前年同期比減収となりました。特にアジア・北米において大幅な減収となりましたが、第3四半期3ヶ月としては、同2地域ならびに中南米とアフリカを除いた全地域で前年同期比増収となりました。なお、海外売上収益比率は、前年同期比5ポイント減の74パーセントとなりました。

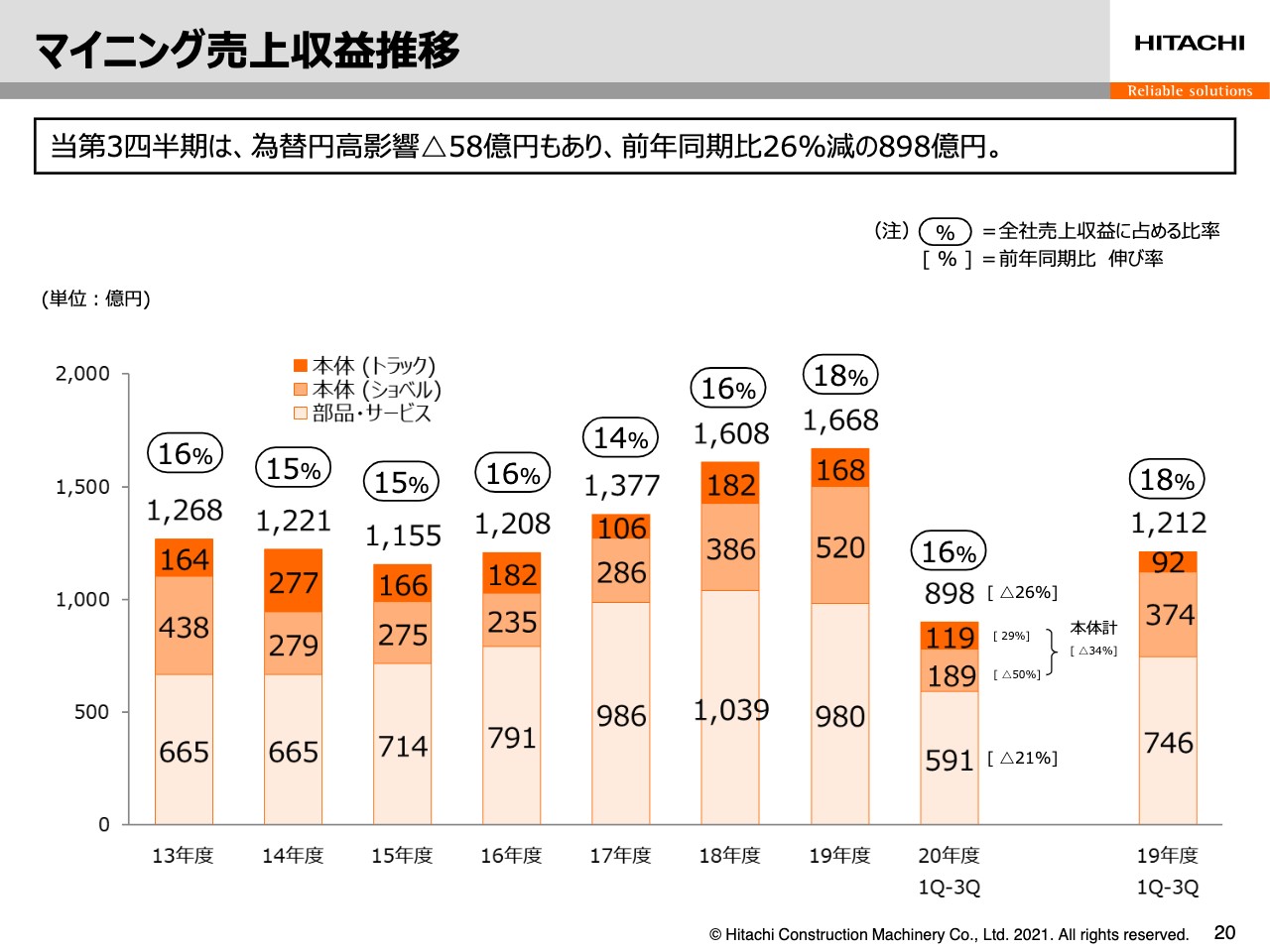

マイニング売上収益推移

続いて20ページ、マイニング売上収益推移をご覧ください。当四半期累計期間のマイニング売上収益は、右から2本目の棒グラフに示したとおりに898億円と、前年同期比26パーセントの減収でした。なお、為替円高影響は5パーセント相当のマイナス58億円と分析しております。

本体売上が34パーセントの減収で、内訳としては、トラックについては29パーセント増加した一方、ショベルは同累計期間の納入案件が少なく、50パーセントの減収でした。また、マイニング向け部品サービスも前年同期比21パーセント減収となりました。なお、連結売上収益に占めるマイニング売上収益の比率は16パーセントと、前年同期より2ポイント低下しました。

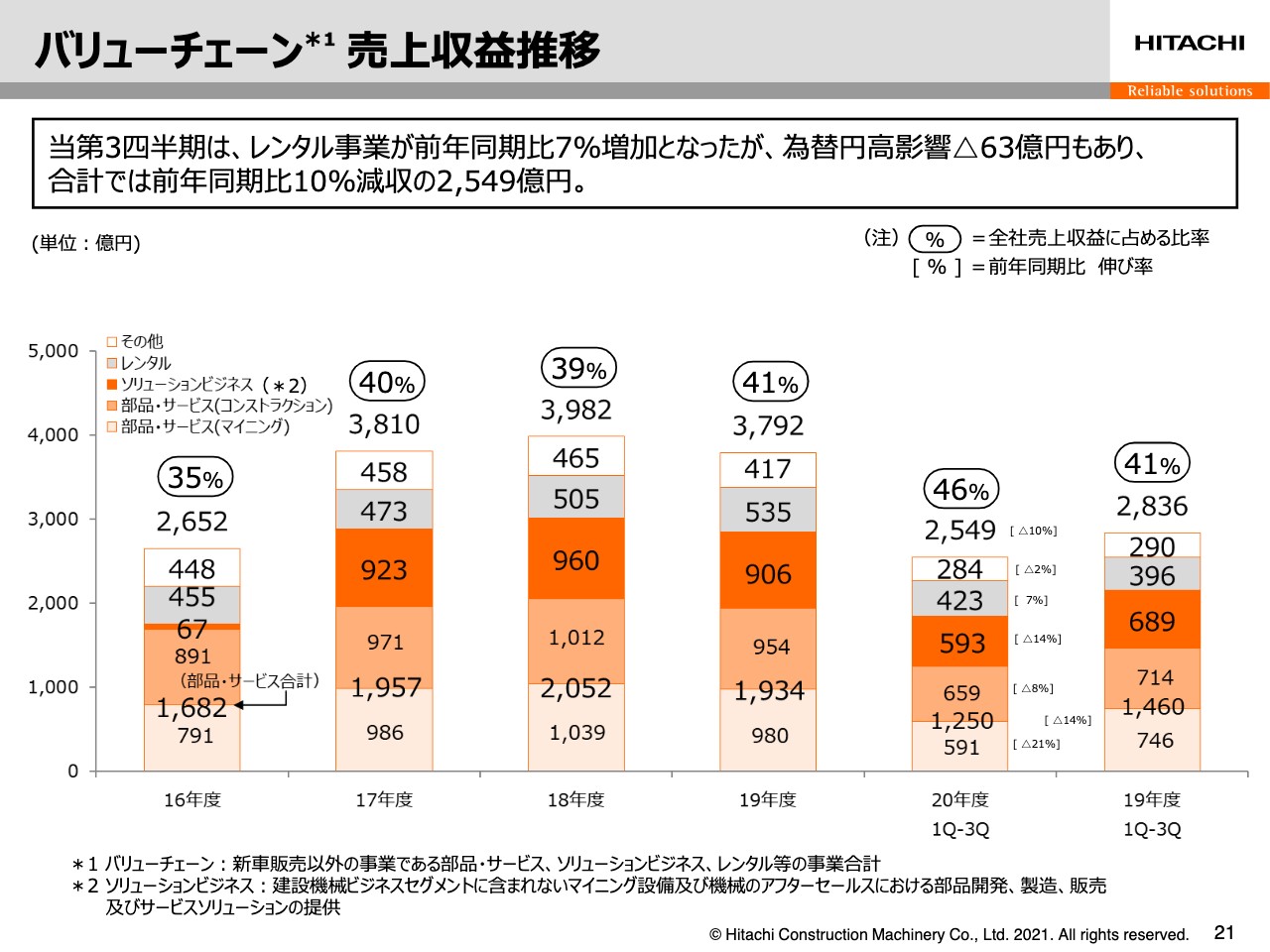

バリューチェーン*¹ 売上収益推移

続いて、21ページはバリューチェーンの状況です。同じく右から2番目の棒グラフをご覧ください。当四半期累計期間のバリューチェーン売上収益はご覧のとおりに、前年同期比10パーセント減の2,549億円でした。為替円高影響を減収要因と分析しており、現地通貨ベースでは前年同期比で8パーセントの減収でした。

内訳としましては、棒グラフの上段から2段目、グレー色のレンタル事業は、これまで施策効果により前年同期比で7パーセントの増収となりましたが、部品サービス合計は、前年同期比14パーセントの減収となりました。なお、連結売上収益に占めるバリューチェーン売上収益の比率は46パーセントと、前年同期より5ポイント増加しました。

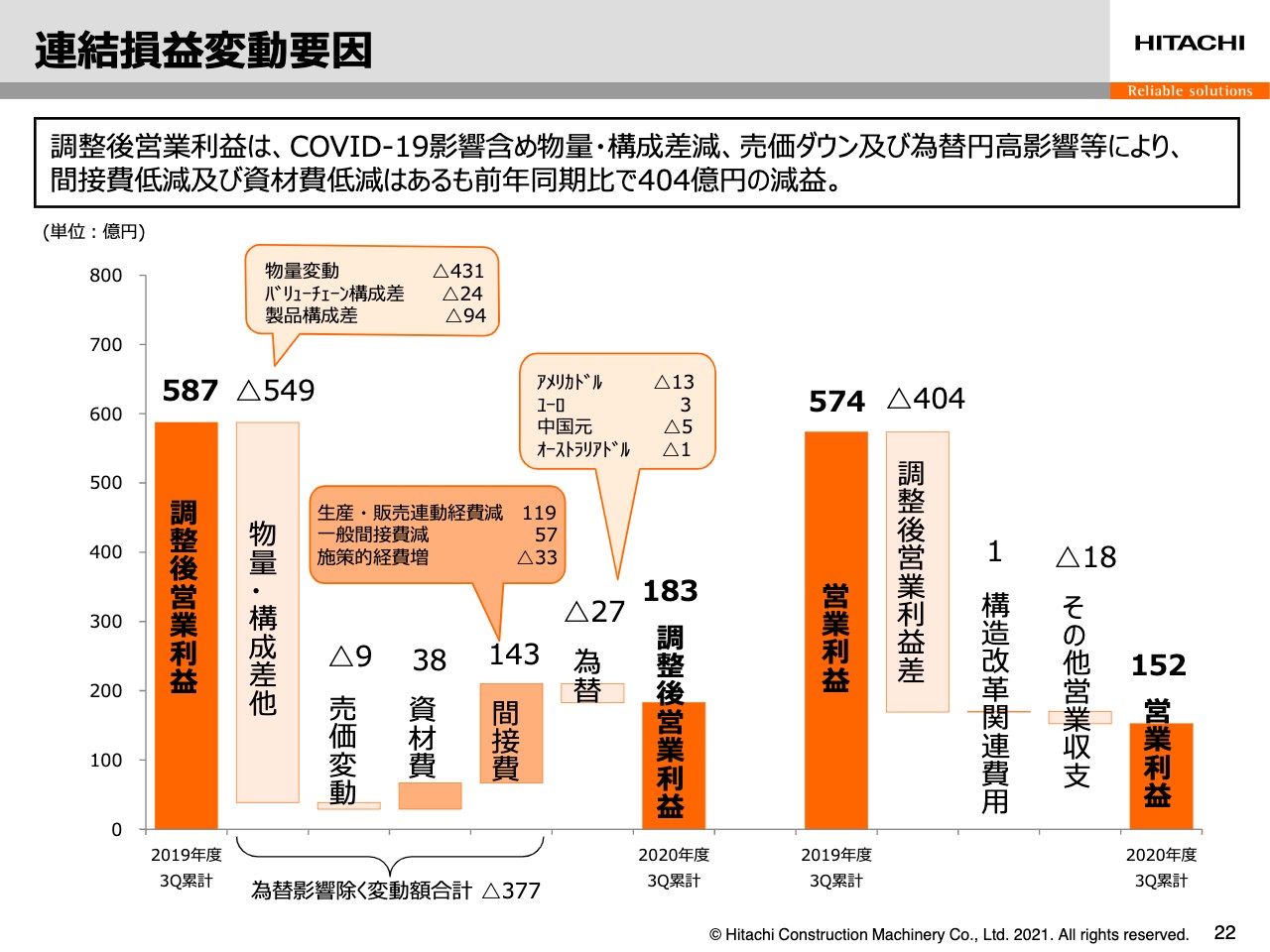

連結損益変動要因

続いて、22ページは20年度第3四半期累計期間の連結損益変動要因です。調整後営業利益が前年同期比で404億円の減益を余儀なくされた要因です。新型コロナの影響は引き続き大きく、全世界で深刻な需要減退に見舞われ、これまでご説明いたしましたとおり、特に上期においては大幅な減収を余儀なくされたことから、物量・構成差で549億円もの減益要因となりました。

加えて、主に中国での販売価格引き下げによる売価変動9億円の減益影響もありましたが、一方で、国内ならびにオーストラリアにおける資材費改善効果38億円、および大幅減収に対応して生産・販売連動経費を主体に143億円もの間接費低減を図りました。

為替円高影響のマイナス27億円の結果、調整後営業利益は前年同期比404億円減益の183億円となりました。

また、構造改革関連費用では前年同期比で1億円の改善となった一方、その他営業収支においては、新型コロナによる休業補償3億円等の発生により18億円の減益となりました。その結果、営業利益は前年同期比422億円減益の152億円となりました。

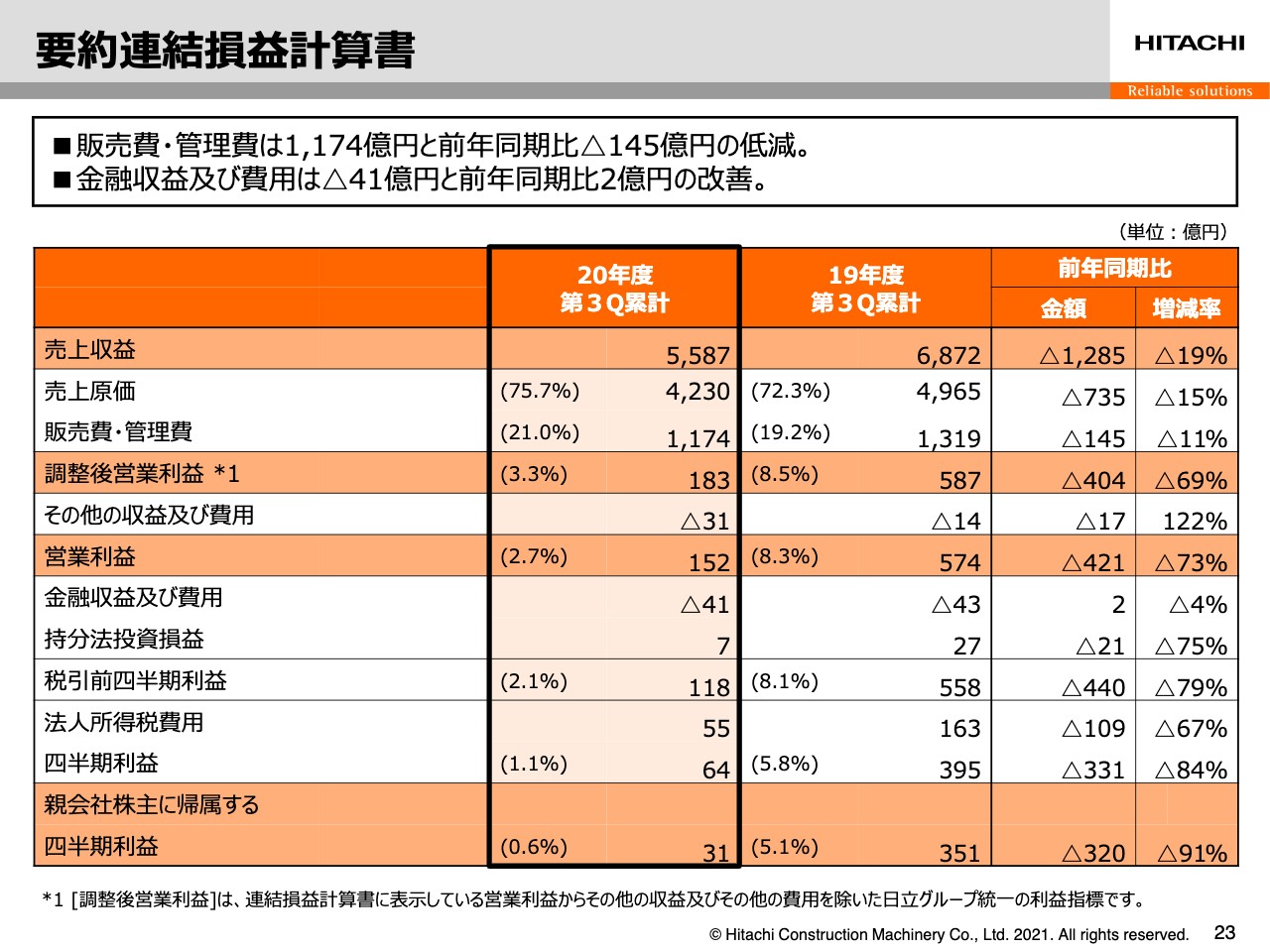

要約連結損益計算書

続いて23ページ、要約連結損益計算書をご覧ください。ここまでは、売上収益から営業利益までご説明してまいりましたので、このページでは営業外損益以下を簡単にご説明します。

金融収益、主として支払い利息の減により、前年同期比2億円改善となりました。一方、持分法損益は前年同期比21億円の減少でした。新型コロナによって持分法各社の業績が悪化、特に米州の会社が大幅に悪化したことが原因です。

また、法人所得税費用は前年同期比109億円の減少でした。新型コロナ影響による需要減に対処すべく当年度上期に生産調整を行ってきたため、日立建機単体における課税所得が税効果会計のメリットが得られず、法人税の表面税率は依然として前年同期で高い状況にありますが、第3四半期では改善が進みました。

しかしながら、非支配持分損益の流出の割合が依然として大きく、親会社株主に帰属する当期利益は前年同期比91パーセント減の31億円となりました。

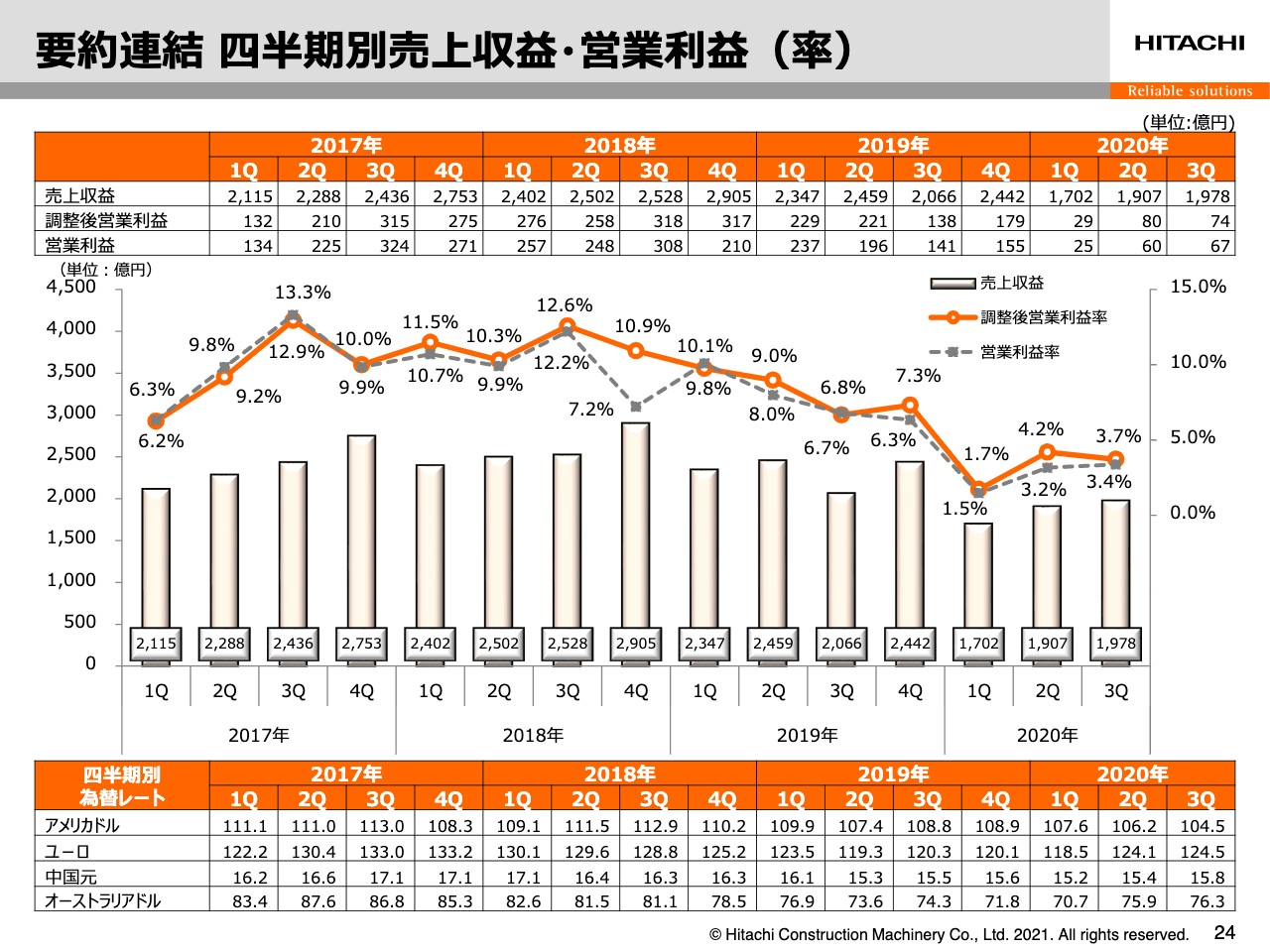

要約連結 四半期別売上収益・営業利益(率)

続きまして24ページ、四半期別の状況です。一番右側の20年度第3四半期をご覧ください。当四半期の売上収益は1,978億円となり、前年同期比2,066億円に対して88億円の減収となりましたが、当第2四半期との比較としては71億円の増収となりました。また、調整後営業利益率は折れ線グラフに示したとおりに3.7パーセントとなりました。新型コロナの影響下、製品および地域構成差による減益要因がありましたが、第1四半期からの推移は総じて改善傾向にあります。

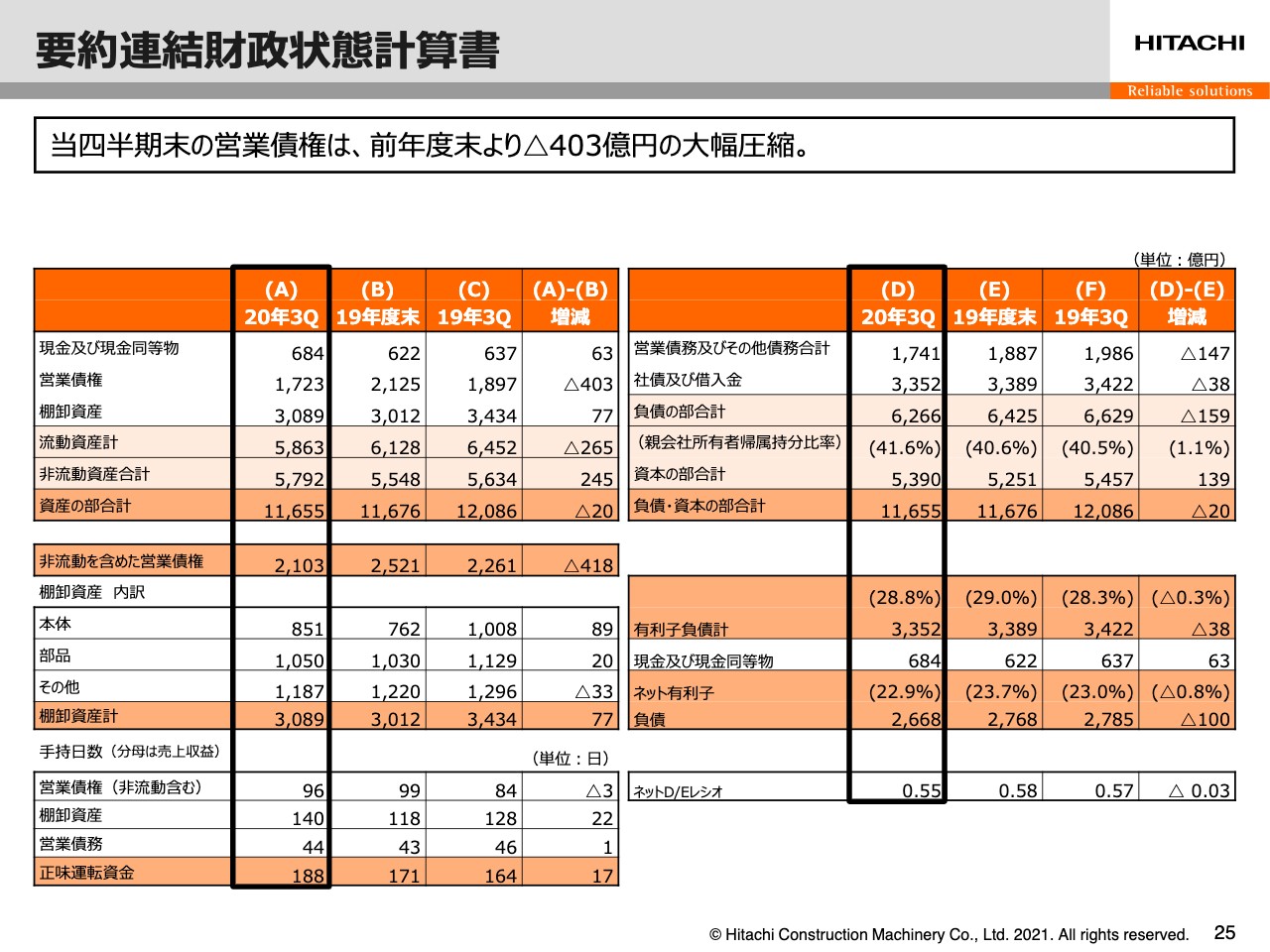

要約連結財政状態計算書

続いて、25ページは20年12月末の連結貸借対照表です。前年度末20年3月比較では、非流動を含めた営業債権が2,103億円と、418億円圧縮しました。棚卸資産は3,089億円と、前年度末よりも77億円増加しましたが、為替影響を勘案すれば、逆に32億円の縮減と分析しております。

なお、賃貸用業資産をはじめ、固定資産の取得により、総資産は1兆1,655億円と、前年度末より20億円の圧縮となりました。

手持日数は、営業債権を前年度末より3日短縮の96日に縮減しましたが、一方で棚卸資産は22日延伸の140日となりました。この結果、正味運転資金手持日数は、前年度末よりも17日延伸した188日となりました。

右側の有利子負債計は、前年度末よりも38億円縮減した3,352億円となりました。一方で、現預金を53億円積み増したこともあり、ネット有利子負債は100億円縮減の2,668億円となりました。

資本合計は5,390億円で、親会社所有者持分比率は41.6パーセント、ネットD/Eレシオは0.55となりました。

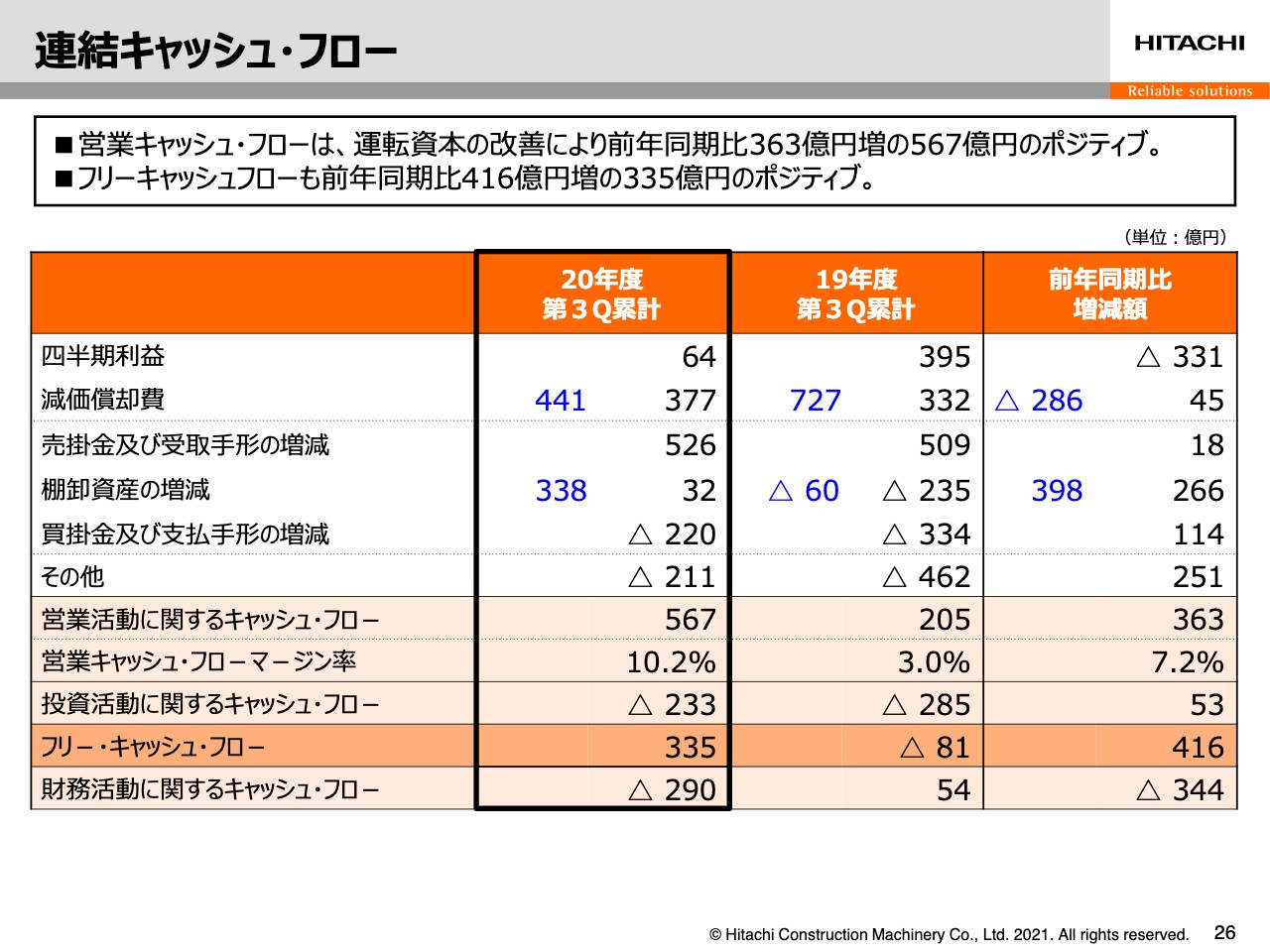

連結キャッシュ・フロー

続いて、26ページは連結キャッシュ・フローです。当累計期間の営業キャッシュ・フローは、567億円のポジティブとなり、前年同期比で363億円の改善となりました。また、投資キャッシュ・フローも前年同期比53億円減の233億円の支出と抑制したことから、フリー・キャッシュ・フローも前年同期比416億円改善の335億円の収入となりました。

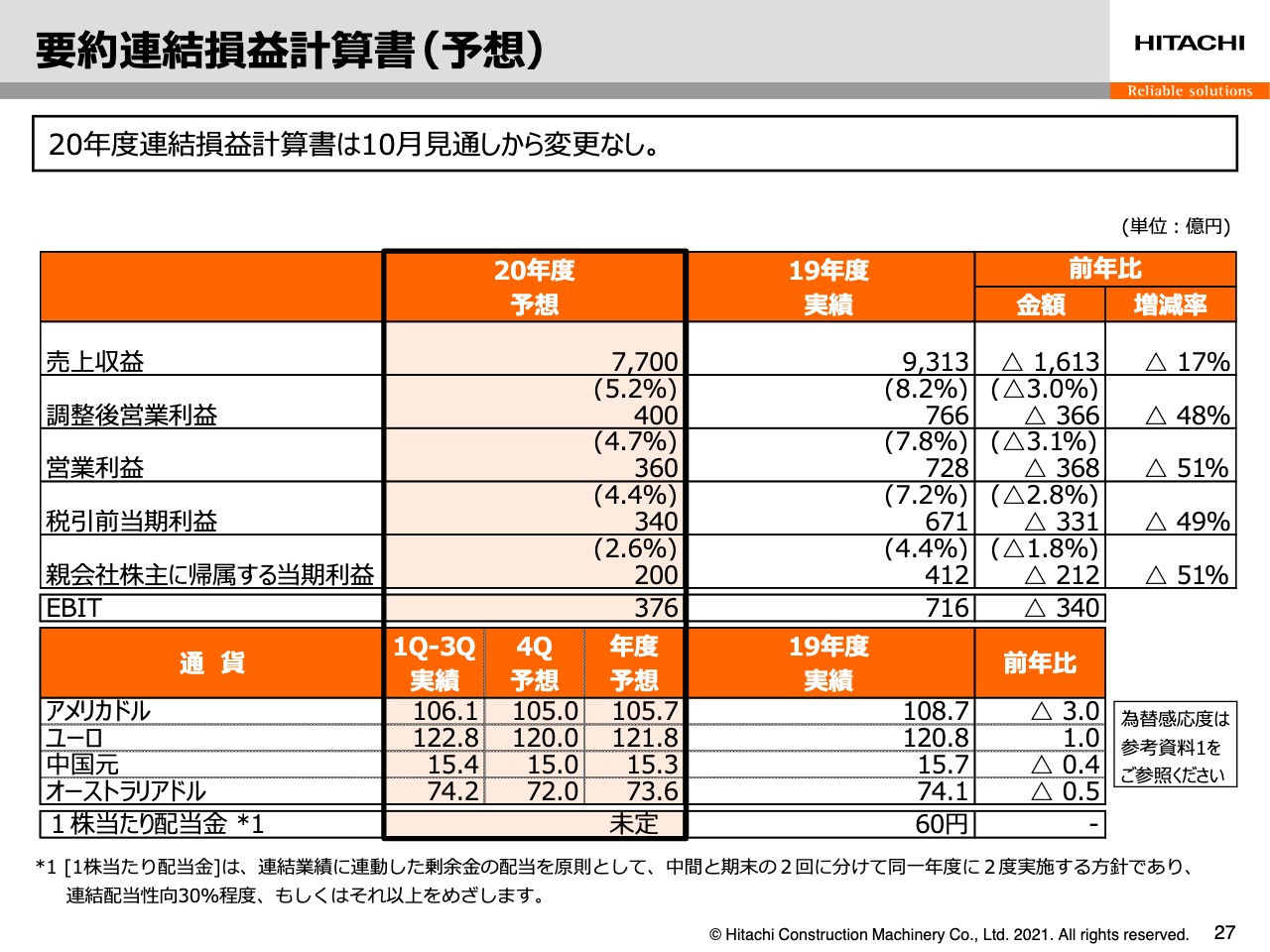

要約連結損益計算書(予想)

続いて、今回の20年度業績予想を説明いたします。スライド27ページ、要約連結損益計算書予想をご覧ください。先ほど、執行役営業本部長、先崎がご説明した20年度の事業環境ならびに当第3四半期累計期間の実績や、世界の先行きの経済状況、為替動向を鑑み、現時点の今年度業績予想は前回予想を据え置きます。

具体的には、前回10月公表値の売上収益7,700億円、調整後営業利益400億円、親会社株主に帰属する当期利益200億円を据え置きます。第4四半期の予想為替レートも変更しておりません。なお、32ページに「参考資料1」として第4四半期の売上収益と調整後営業利益に影響する為替感応度も掲載しましたので、ご参考願います。

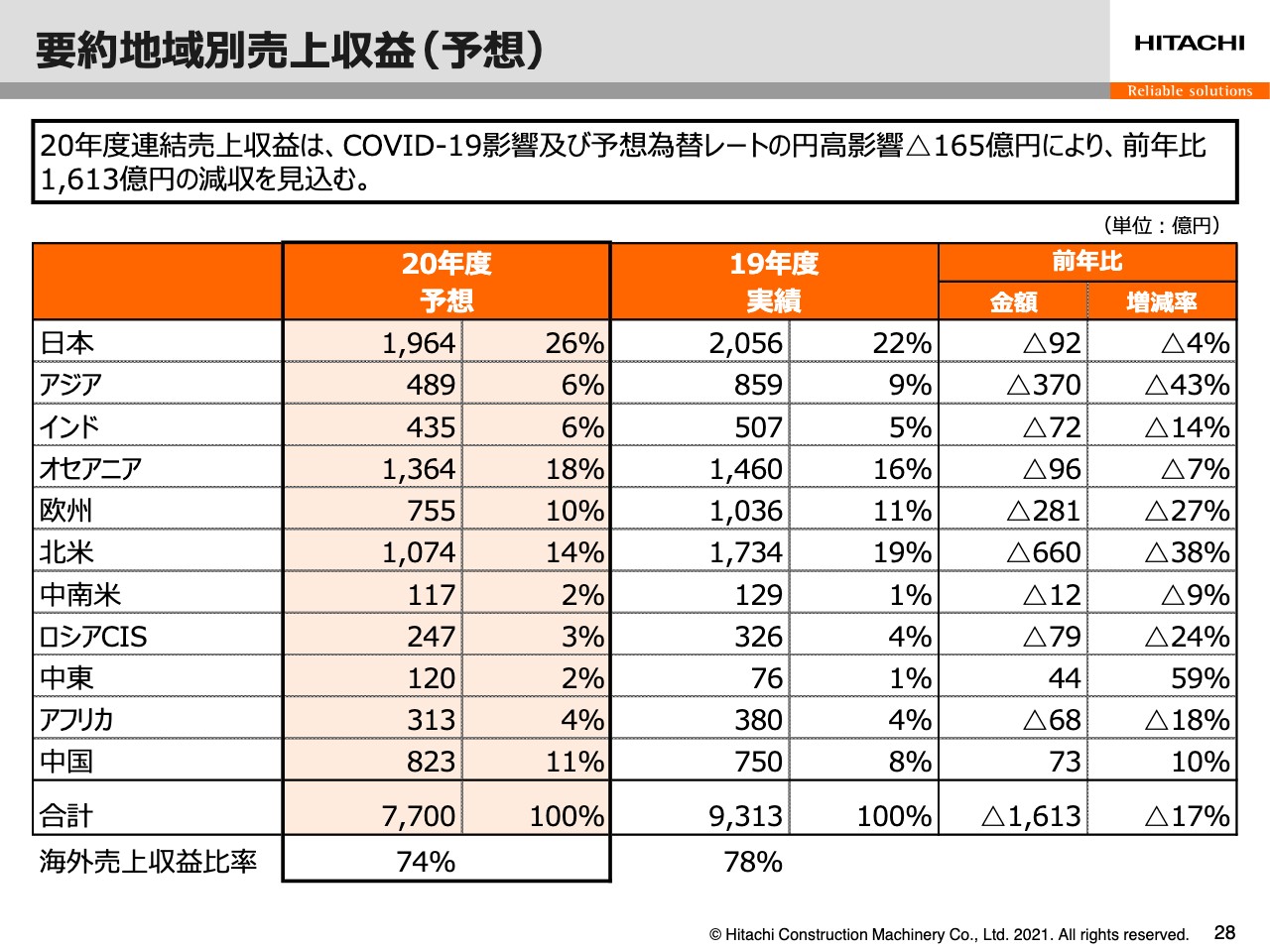

要約地域別売上収益(予想)

続いて、28ページは地域別売上収益の予想です。20年度の売上収益について、前回予想7,700億円を据え置きとする旨ご説明しましたが、その地域別の予想となります。中国・中東については、前年比で増収を見込む一方、アジア・欧州・北米・ロシアCISでは、為替円高影響を含めて前年比20パーセント以上の大幅な減収を予想しています。

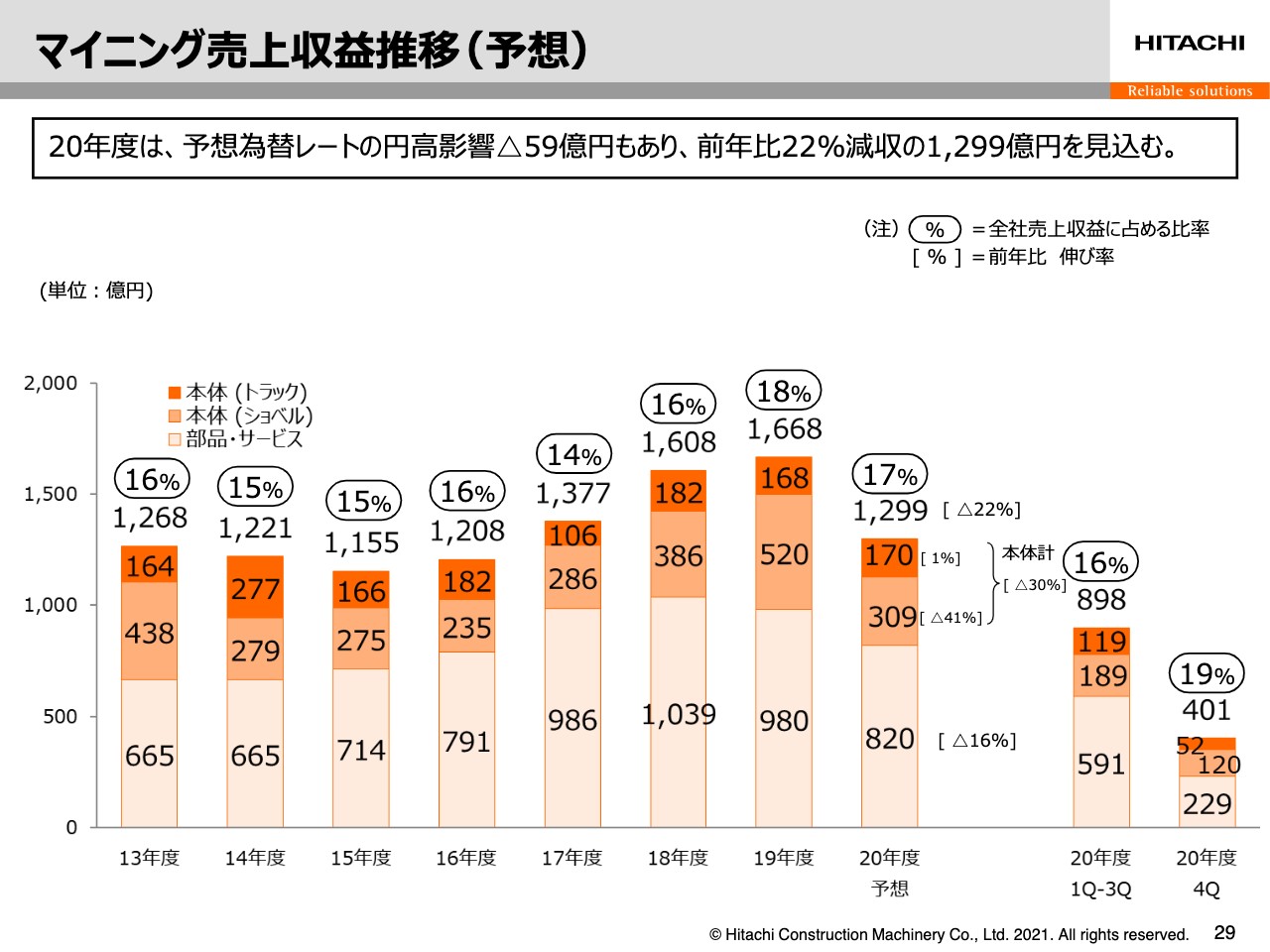

マイニング売上収益推移(予想)

次に、29ページはマイニング売上収益予想です。20年度マイニング売上収益予想は、前年比22パーセント減収の1,299億円と、前回10月公表値を61億円下方修正します。マイニング機械本体は、トラックとショベル合計で前年比の30パーセントの減収を見込むほか、マイニング向け部品・サービスも予想為替レートの円高影響を含めて前年比16パーセントの減収の予想です。なお、33ページに「参考資料2」として、地域別のマイニング売上収益内訳を掲載していますので、ご参考願います。

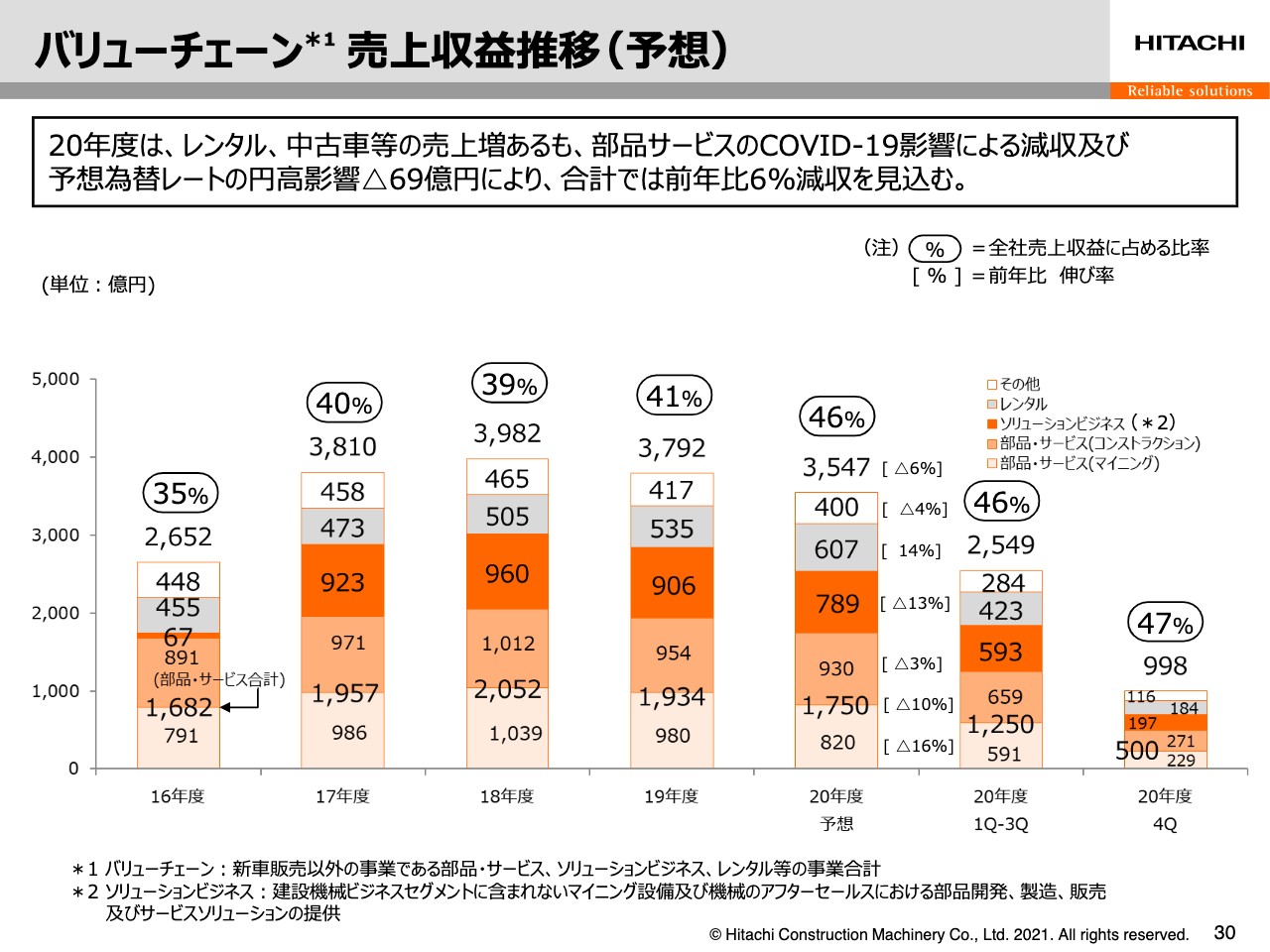

バリューチェーン*¹ 売上収益推移(予想)

続いて30ページ、バリューチェーン売上収益推移予想をご覧ください。20年度のバリューチェーン売上収益推移予想は、前年比6パーセント減収の3,547億円と、前回10月公表値を40億円下方修正いたします。今回見通しでは、部品・サービスを前年比10パーセント減収と、前回公表値を据え置きます。

内訳については、マイニング向けを40億円減額し、同額を当四半期に入って復調傾向にある新車販売同様、コンストラクション向けで増額しました。一方、レンタルは同14パーセント増収の607億円、ソリューションビジネスにおいても同13パーセント減収の789億円と、いずれも下方修正しました。

また、最上段のその他、主に中古販売やソフト事業、ファイナンス等が含まれますが、こちらも前年比4パーセント減収の400億円に下方修正しました。なお、売上構成比は、前年比5ポイント増加の46パーセントを確保します。

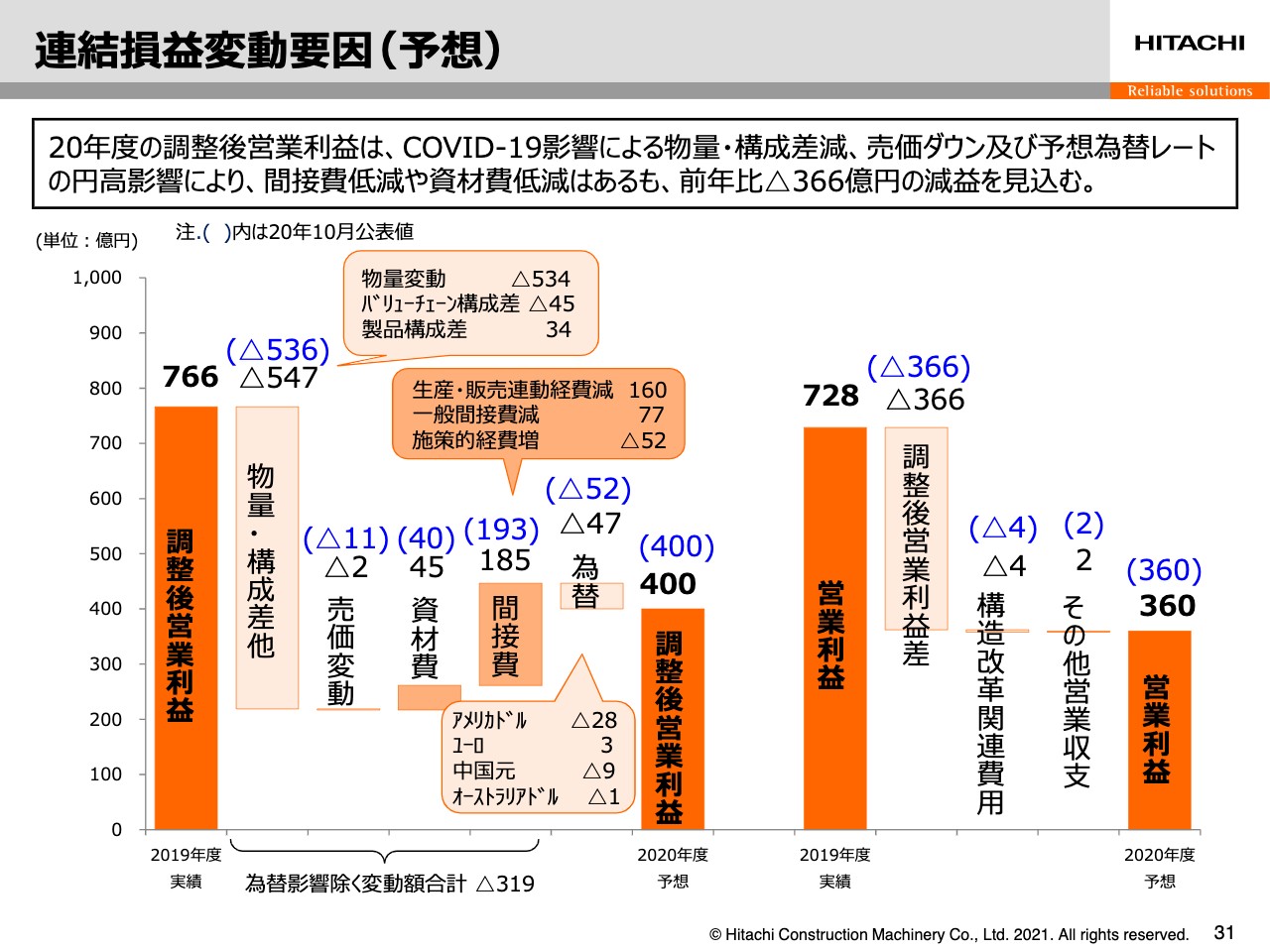

連結損益変動要因(予想)

ご説明の最後となります。31ページ、連結損益変動要因予想をご覧ください。20年度調整後営業利益が、対前年同期比で366億円減少した400億円となる要因をご説明します。この図に示しましたとおりに、新型コロナ影響による物量の減少、構成差による影響547億円が大きく、加えて売価変動2億円、予想為替の円高影響47億円も減益要因となります。一方で、資材費の低減45億円、間接費の大幅縮減185億円で補うことで、調整後営業利益400億円を据え置きます。営業利益も調整後営業利益の減益にて、前年比で368億円の減益となる360億円の予想を据え置きます。32ページ以降に参考資料を3枚つけておりますので、ご参照ください。以上、駆け足ではございましたが、ご説明を終わります。ありがとうございました。