投信1編集部による本記事の注目点

- 2017年の世界の太陽光発電(PV)導入量は、ついに100GWの大台に達する見込みです。その背景には、中国市場の急拡大と欧州がプラス成長に転じたことがあります。

- 今、PVの研究開発で最もホットな話題はペロブスカイト太陽電池(Perovskite Solar Cell)で、日本ではNEDOプロジェクトで開発が進んでいるところです。

- インドで太陽光導入が急速に進んでおり、17年も導入量が倍増(10.5GW)し、日本を抜いて世界3位の市場に成長すると見込まれています。

*****

2017年の太陽光発電(PV)の世界導入量は、当初の予想を大幅に上回り、ついに100GWの大台に達する見込みだ。導入が減速すると思われていた中国が成長を維持したことで、記録的な導入を果たした。中国市場に依存しつつも、世界のPV市場は順調に拡大を続けている。

技術開発では、ペロブスカイト太陽電池(PSC)の開発がヒートアップしている。素行不良で世界から非難轟々の「あの国」でさえPSCの研究を行っているというから、まさに世界規模で開発競争が加速している。

今回、17年のPV10大ニュースを選出し、市場および技術開発の現況を振り返るとともに、18年の動向を展望する。

(1)導入量100GWの大台に

Solar Power Europeの調査によると、16年のPV導入量(76.2GW)は15年比で50%増と記録的な成長を遂げたが、17年はさらに導入量が増え、ついに100GWの大台に達した。中国市場が急拡大し、欧州もプラス成長に転じた。

中国は1~9月の9カ月間で42GWを導入済みで、この時点ですでに16年実績を大きく上回っており、年間では50GW超に達する見通しだ。

米国は中国に次いで2位の導入量(12.5GW)を計画しているが、16年比では16%の減少になる。3位には10GW超を導入するインドが食い込み、日本は6.8GWを導入するものの、順位を4位に下げた。

上位4カ国で世界導入量の4分の3を占めるなど寡占化が進むPV市場だが、18年はスペイン、メキシコ、ブラジルなどでGW級の市場が誕生する。市場の分散で安定成長が続くと期待される一方で、中国や米国の失速で導入量が激減する懸念もある。

(2)ペロブスカイトがノーベル賞候補

PVの研究開発で最もホットな話題がPSCである。17年のノーベル化学賞候補に桐蔭横浜大の宮坂力教授の名前が挙がったことで、その知名度も一気に上昇した。

PSCの開発に取り組む研究機関は世界中で900を超えており、この中には、アフリカ諸国や北朝鮮も含まれる。変換効率は23%が目前で、商業化の動きも活発化している。

PSCの課題は耐久性だが、最近では、素子構造や成膜方法の最適化で劣化を大幅に抑制できるようになってきた。大面積モジュールを高効率で再現性よく生産できる製造技術および装置の開発が商業化の条件になる。

Oxford PV(英国)、Saule Technologies(ポーランド)、Greatcell Solar(オーストラリア)などのベンチャーが商業化に取り組んでいるが、中国でもJinko SolarやMicroquanta SemiconductorがPSCの商業化を検討している。

日本では、NEDOプロジェクトで開発が進んでおり、パナソニックが20cm角モジュールで12.6%、東芝が5cm角のフィルム基板で13.7%、積水化学工業が金属箔サブモジュールで13.1%の効率を実現している。ノーベル賞候補者を輩出した以上、日本も商業化で負けられない。

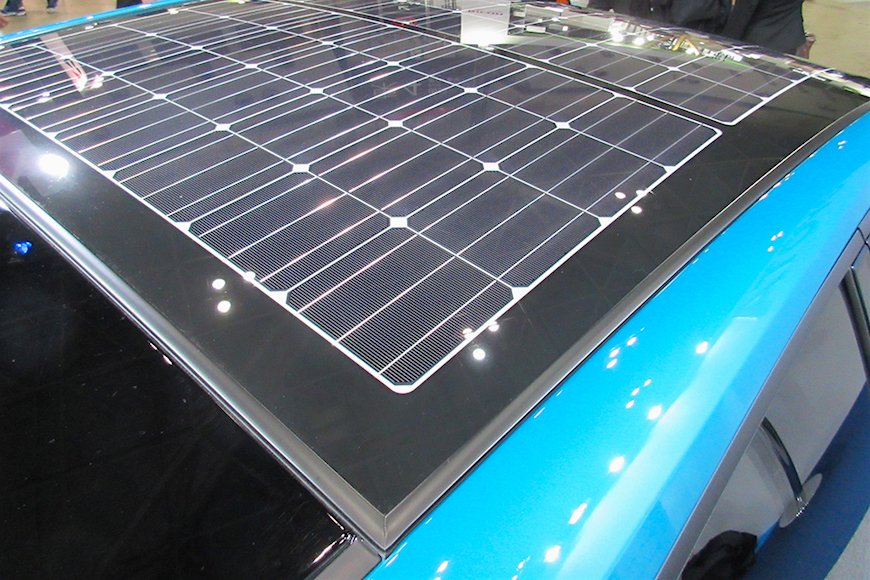

(3)トヨタが本気でPV活用を検討

車載PVの検討が進んでいる。さすがにフルソーラーカーは現状では難しいが、PV電力である程度の走行ができるまで技術開発が進んでいる。トヨタは17年に量産車として世界初となるソーラー充電システムを採用した「プリウスPHV」を発表したが、車載PVの可能性を真剣に検討している。

プリウスPHVは定格出力180WのPVを搭載しており、PV電力だけで走行できる距離は1日平均で2.9km、最大で6.1kmだ。当然、PV搭載量を増やせば走行距離は伸びる。

同社は最大設置面積5.4m²、モジュール効率20%で定格出力1080Wが得られるとし、実車を用いた実験(PV出力840W、平均出力2.1kWh/d)では、PV電力で18.4kmの走行が可能なことを確認している。

ただ、PVの設置面積は極力減らしたい。そこで、高効率のIII-V族を用いた低倍率集光システムを検討している。

PMMA製の特殊レンズとIII-V族3接合セルを組み合わせたシステム(99セル)でモジュール効率19.5%を実現した。レンズ間のギャップを狭くするなどの工夫で、設置面積の半減が可能としている。

これまで、自動車メーカーは「ソーラーカー? 無理無理」とPV活用には目もくれなかったが、EVへのシフトを目前に控え、その有用性が無視できなくなってきた。

(4)結晶Siに新構造が登場

結晶Siの高効率化技術として、従来はAl-BSF、最近ではPERC構造の採用が増えている。PERCセルは裏面絶縁膜により再結合が抑制できるが、それでもキャリアを取り出すための部分的なコンタクト(金属とSiの接触)が必要となる。

近年、結晶Siの新構造として、遷移金属酸化物をコンタクト材料に用いたキャリア選択コンタクト(CSC)が注目されている。CSCセルでは、仕事関数の差を利用することで、pn接合を使わずにキャリアを選択的に取り出すことができる。導電性を有する透明な材料を正孔コンタクトおよび電子コンタクト材料に使用することで、単純なデバイス構造でキャリア輸送&取り出しが可能になる。

正孔コンタクトではMoOx、WOx、電子コンタクトではTiOxなどの材料が検討されているが、コンタクト材料の選定と成膜方法、さらにはコンタクト材料と金属の相性および耐熱性が高性能化のカギを握る。

パナソニックのHITに代表されるヘテロ接合型はa-Siによる高いパッシベーション効果が期待できる一方で、PECVDの装置コスト、a-Si層における光吸収損失といった課題が指摘されている。CSCはこうした課題を解決する技術として注目されている。

(5)多結晶Si、22%の壁を突破

従来、結晶Siは高効率の単結晶、安価な多結晶という役割がはっきりしていたが、最近では、単結晶の価格下落、多結晶の高性能化が進んだことで、明確なすみ分けがなくなりつつある。ただ、多結晶Siのコストパフォーマンスは健在で、競争力維持のための技術開発が進んでいる。そして、17年には多結晶Siが初めて変換効率22%の壁を突破した。

Jinko Solarは、先端のテクスチャー技術やパッシベーション技術、さらにはLID(光誘起劣化)抑制技術などを採用したPERC構造のp型多結晶セル(245.83cm²)で変換効率22.04%を達成した。

一方、独Fraunhofer ISEは高純度n型多結晶Si、プラズマテクスチャーによる光閉じ込め効果、さらには、裏面コンタクトにTOPCon(Tunnel Oxide Passivated Contact)構造の採用でセル効率22.3%を達成した。

Fraunhofer ISEでは、高効率多結晶Siは欧州メーカーがPVの世界市場で戦う武器になると期待している。

(6)ダイレクト・ウエハーの行方

溶融Siから直接ウエハーを製造する「ダイレクト・ウエハー」はSiインゴットをスライスするプロセスが不要のため、ウエハーコストの低減、均一な品質のウエハー製造が可能、といった利点がある。

ダイレクト・ウエハーは米国の1366 TechnologiesとCrystal Solarが開発中。1366 Technologiesは韓国HanwhaQ Cellsと戦略的提携を締結し、HanwhaQ Cellsは17年8月、ダイレクト・ウエハーを用いたQ.ANTUMセル(156mm角、PERC構造)で変換効率20.3%を達成した。

ダイレクト・ウエハーはスライスウエハーに匹敵する20%超のセル効率を実現し、PV発電所での実運転(IHIプラントが建設)も始まった。ただ、PVの発電コストはすでに2.44セント/kWh(UAE・アブダビのPPA価格)まで下がっており、ダイレクト・ウエハーがどこまで価格優位性を打ち出せるか、さらには、原料Siの価格動向、ダイヤモンド・ワイヤーソーとの性能競争、長期信頼性などが本格普及のカギを握るだろう。

(7)PVメーカーに淘汰の波

PVの導入急増に伴い、PVメーカーの出荷量も拡大しているが、収益性は依然として厳しく、17年度上期(1~6月)の大手PVメーカーの業績は、粗利益率悪化で減益もしくは赤字が相次いだ。国内メーカーも事業縮小が続く。

経営破綻、上場廃止、事業統合も増えており、欧州では独SolarWorldが経営破綻(後に再出発)し、中国のRenesolaはPVセル&モジュールの生産から撤退した。台湾でも、Gintech、Solartech、NSPの3社が事業統合を発表し、MotechがGiga Solar MaterialsとPVモジュール生産のJVを立ち上げる。

17年の出荷量はJinko Solarの8.5~9.0GWを筆頭に、JA Solar、Canadian Solar、Hanwha Q Cellsも6~7GWを計画するなど、4社が激しい出荷競争を繰り広げている。

価格下落と原料費上昇に伴う粗利益率の悪化をどう克服するか、18年は真価が問われる1年になりそうだ。

(8)インドが日本を抜く

インドのPV導入が加速している。15年までは年間導入量が1~2GWだったが、16年に4GW超を導入し世界4位に浮上した。そして、17年も導入量が倍増(10.5GW)する見込みで、日本を抜いて世界3位の市場に成長する。

Mercom Capital Groupの調査によると、17年上期(1~6月)におけるインドのPV導入量は4.8GWで、この時点で16年の導入実績を上回っている。内訳は地上設置の大型案件が全体の9割(4290MW)を占めている。大型プロジェクトのパイプラインは12.2GWだ。

インドではPVモジュールの価格下落がPV導入を後押ししており、タリフの最低価格は、Bhadla PhaseIIISolar Park(Rajasthan州、500MW)で0.037ドル/kWhとなっている。

22年までに累計100GWのPV導入計画を打ち出しており、導入を加速するため、国内製造の強化(20GW相当)も検討している。

(9)有機系PV、商業化加速

有機系PVは欧米勢が先陣を切って商業化に踏み出し、米Konarkaが有機薄膜太陽電池(OPV)、英G24iが色素増感太陽電池(DSC)の商業生産を開始したが、結晶Siとの性能競争や価格競争の末、販売低迷で経営が悪化し、いずれも12年に経営が破綻した。

G24iは社名をG24 Powerに改め、13年11月に新たな生産拠点を整備し、DSCモジュールの生産を再開。Konarkaも独Belectric OPVとして再出発し、17年には社名をOPVIUSに変更。事業拡大に向け大型工場の建設を検討している。

日本では、17年から積水化学工業がフィルム型DSC商業化を開始し、リコーも全固体型DSCの量産立ち上げを準備中。三菱ケミカルは塗布型OPVでモジュール効率6.4%を実現しており、18年度末までにモジュール設計の最適化と主要製造装置の設計を行う。

独Heliatekは新たな資金を獲得し、17年末をめどにドレスデンの製造設備を増強する計画だが、フランスで新コンセプトの「HelioSol」を用いたBiOPV(建材一体型OPV)の実証を開始した。BiOPVでは世界最大規模(500m²、出力22.5kW)になるという。裏面に接着剤がついているため、現場の作業は屋根材などに貼り付けて配線接続するだけ。超スピード施工を武器に、BiOPVの拡大を目指す。

(10)III-V族はコスト低減で用途拡大

III-V族、例えば、GaAsはPVとしては理想的なバンドギャップ(1.41eV)を持っており、高い光吸収係数(薄膜化が可能)、高温時の出力低下が小さい、宇宙放射線に強い、といった多くの特徴がある。

変換効率は単接合セルが28.8%、タンデムが31.6%で、モジュール効率は24.8%である。一方、InGaP/GaAs/InGaAs3接合セルの変換効率は非集光が37.9%、302倍集光が44.4%、30cm角モジュールが31.17%である。

高効率だが製造コストも高い、というのがIII-V族の共通課題だが、コスト低減に向けて、GaAs成長基板の再利用、スマートスタック技術、MOPVE代替技術などが提案されている。AISTは非真空プロセスで金属原料が使用できるHPVE(ハイドライド気相成長)を開発した。装置コストはMOPVEの10分の1で、基板再利用を含めた全体コストは100分の1が期待できるという。

現状、III-V族の利用は宇宙用もしくは集光システムに限定されるが、コストが下がれば車載PVなどの用途が見えてくる。

電子デバイス産業新聞 編集部 記者 松永新吾

投信1編集部からのコメント

太陽光市場は、供給メーカーの淘汰もありながら発展が続いています。PSCなどの新たな研究開発なども進み、日本もそうした領域で存在感を示せてはいますが、導入量や供給メーカーとしてはすっかり影が薄くなっているのが現実です。

自動車メーカーがPVを導入するというトピックもありましたが、投信1編集部としては、日本が今後PV産業とどう付き合ったらよいのか――つまりユーザーとして存在感を持ちたいのか、供給メーカー・材料メーカーとしてポジションを確立をするのか――といったことに注目していきたいと考えています。

電子デバイス産業新聞×投信1編集部

電子デバイス産業新聞